油价冲击对中国汇率非线性影响的分位数回归分析毕业论文

2020-02-15 19:37:53

摘 要

在当前错综复杂的国际石油市场下,中国居高不下的石油对外依存度已影响到国内能源、经济等领域的安全。伴随着人民币的国际化进程,人民币汇率与世界形势的联系也将更加紧密,因而理清人民币汇率对国际油价冲击的反应具有一定的现实意义。

文章先从物价和贸易收支的角度对国际油价影响人民币汇率的传导机制展开理论分析,其次本文主要通过建立线性与非线性模型,并借助分位数回归分析完成了实证检验。结论主要有以下四点:一是国际油价的波动会对人民币汇率造成显著影响;二是国际油价主要通过物价水平影响到汇率,而贸易收支的传导机制可能仅适用于理论层面;三是正、负向油价冲击所带来的影响存在差异,即油价上涨会导致人民币汇率贬值,而油价下跌会使汇率升值;四是国际油价对人民币汇率的影响会因汇率分布的不同而不同,具体而言当人民币币值处于低位时油价下跌反而会继续造成人民币汇率的贬值。

关键字:国际油价冲击;人民币汇率;非线性模型;分位数回归分析

Abstract

In the current complex international oil market situation, China's high dependence on oil has affected the security of domestic energy, economy and other fields. With the internationalization of RMB, the exchange rate of RMB will be more closely linked with the world economy. Therefore, it is of practical significance to clarify the response of RMB exchange rate to the impact of international oil prices.

From the perspective of price and trade balance, this paper makes a theoretical analysis on the transmission process from oil price shock to RMB exchange rate. Then, this paper mainly establishes a linear and non-linear model, and completes the empirical part with the help of quantile regression analysis. The conclusions are as follows: Firstly, fluctuation of international oil price will have a significant impact on RMB exchange rate. Secondly, international oil price mainly affects RMB exchange rate through price channel, and the transmission mechanism of trade balance maybe just suitable for theoretical analysis. Thirdly, there are differences between positive and negative oil price shocks, that is, rising oil price will lead to RMB exchange rate depreciation, while falling oil price will lead to exchange rate depreciation. Fourthly, the impact of international oil prices on the RMB exchange rate varies with the distribution of exchange rates. Specifically, when the RMB currency is relatively worthless, the decline of oil prices will continue to cause the devaluation of the RMB exchange rate.

Key Words:international oil price shock;RMB exchange rate;asymmetric model;Quantile regression

目 录

摘 要 I

Abstract II

第1章 绪论 1

1.1 研究背景 1

1.2 文献综述 2

1.2.1 分位数回归介绍 2

1.2.2 当前研究现状 3

第2章 油价冲击对人民币汇率影响的传导机制分析 5

2.1 物价传导机制分析 5

2.2 贸易收支传导机制分析 6

第3章 油价对人民币汇率影响的实证分析 9

3.1 模型构建与变量介绍 9

3.1.1 模型构建 9

3.1.2 数据来源及变量选取 11

3.1.3 变量描述性统计 12

3.2 传导路径的检验 13

3.2.1 VAR模型检验 13

3.2.2 中介效应检验 15

3.3 线性回归分析 17

3.3.1 线性回归结果 17

3.3.2 分位数回归结果 18

3.4 非线性回归分析 19

3.4.1 非线性回归结果 19

3.4.2 分位数回归分析 21

第4章 结论及展望 23

4.1 本文结论 23

4.2 研究不足与展望 23

参考文献 25

致 谢 27

第1章 绪论

1.1 研究背景

受20世纪70年代石油危机的影响,美国等主要发达国家的经济出现滞胀现象,学者们开始关注石油价格对宏观经济的冲击。石油作为一种关键的生产资料,其价格波动能对一国的实体经济和金融市场产生重大影响。尽管大部分的研究主要集中在油价与经济增长、产出、就业和通货膨胀等变量间的关系,但Su et al.(2016)指出美元作为国际石油市场上最主要的结算货币,以美元为外币的汇率是将油价冲击传递给一国宏观经济的重要渠道[1],因而研究汇率对油价冲击的反应具有一定的理论意义。

2018版《BP世界能源统计年鉴》显示,中国已成为世界上最大的原油进口量国家,石油对外依存度上升至68%,因而国际油价的波动会给我国经济带来日益深刻的影响。同时,我国也在逐步规范能源价格管制,加快人民币市场化、国际化的步伐。早在1998年我国成品油价格开始与国际市场接轨,到2008年12月我国才确定了成品油价格和税费改革的原则和方向,并在2013年基本理顺了成品油价格关系,即汽、柴油价格根据国际市场原油价格的变化每10个工作日调整一次。而人民币汇率则在2005年7月21日起实施以市场供求为基础的浮动汇率制度改革,可见我国成品油价格和人民币汇率都在逐步更加敏感地应对市场变化,但同时国际油价对我国经济冲击的渠道也会更为顺畅。在2018年3月26日我国正式推出上海原油期货,施训鹏等(2018)提到新品种的上市有利于反映我国原油供需的变化,能够为国内相关企业在应对国际油价的波动风险时提供便利的交易平台和套利工具,从长期来看期货市场的建立使我国有机会参与国际原油贸易新秩序的制定[2]。金融业的对外开放改革一方面使我国金融市场更加成熟与规范,另一方面也加大了市场风险暴露的几率。国际形势方面,随着2019年美国对俄罗斯、伊朗、委内瑞拉等石油生产国的矛盾与制裁升级,同时俄罗斯从2016年起已成为我国原油进口的第一大来源国,地缘政治冲突会增加我国石油进口的风险。当前国际油价的波动日益频繁,仅以2018年布伦特原油价格为例,1至10月油价涨幅达29.63%,而截止到年底油价的跌幅又超过34%。赵茜(2017)指出伴随着国际油价冲击对中国经济的影响已越来越多的体现在对人民币汇率的影响上[3],在此背景下研究油价冲击对我国汇率究竟会造成何种程度的影响,分析影响机制以及有关特点都具有重要的现实意义。

1.2 文献综述

1.2.1 分位数回归介绍

当前,最小二乘法及其衍化方法仍是普遍使用的统计工具。但经典回归分析主要关注均值,即在给定自变量取值的情况下研究因变量均值的变化。Lingxin Hao, Daniel Q. Naiman(2012)在其书中指出了这种方法的局限性,即条件均值模型并不能轻易地扩展到非中心位置,而这些地方往往却集中了大量学者的关注点。例如,在分析经济不平等的问题时穷人(低尾)和富人(上尾)的分布情况有着更为重要的研究价值[4]。为解决这一线性回归模型的不足,1978年Koenker和Bassett首次引入了分位数回归的概念。一般情况下,分位数可以用来描述因变量分布的不同位置,第个分位数表示有%的因变量数值低于这一分位数所代表的数值,例如,表示因变量值在p之下的比例为。因而在用直接标价法表示人民币汇率时,高分位数说明人民币汇率的值也较大,此时人民币相对于美元币值较不值钱,低分位数则说明人民币此时的币值较高。简单的分位数回归模型可表示为:

(1.1)

在这里为分位数。在线性回归模型中,自变量对因变量的影响为。而在与之相对应的分位数回归模型中,。这样,因变量在第分位数的值是由特定分位数下的参数、和自变量的值共同决定的。由于可以取到因变量任何阶段的分位数,因而可以设置不同数值对因变量的特征分布进行估计。裴耀(2014)提到研究者们可以对他们关心的目标的任意分位数进行分析,这一点也正是分位数回归的魅力所在[5]。

1994年Buchinsky和Chamberlain各自完成的两篇论文为人们提供了如何具体应用分位数回归的例子。他们发现教育、工作经验和工会会员身份带来的影响在不同工资分位数上存在差异。在国内也有不少学者研究了工资收入中的不平等问题,比如葛玉好等(2011)使用分位数回归分析的方法研究了中国城镇地区工资收入中的性别差距问题,并发现在工资分布的顶端性别差距较小,但工资的性别差距在末端较大[6]。还有国内学者研究了企业发展差异的情况,例如孙文杰等(2007)运用分位数回归模型分析了技术引进对内资企业技术创新的影响,其中发现处在研发低端的企业其技术引进的促进效应要高于研发能力强的企业[7]。当然,分位数回归的方法也被大量应用到金融问题的分析中,例如张兵等(2010)利用分位数回归实证发现在极端情况下(“大涨”或“大跌”)上证开盘收益率受到美股收益率的影响更明显[8]。总体上,分位数回归模型的应用在国外已经较为成熟,在我国也正如火如荼地展开。近期刘映琳等(2019)依据风险传导效应模型进行三种不同风险状态下的分位数回归,结果发现国际原油价格对我国三类主要商品期货的冲击会根据风险程度的不同而有着不同的表现[9]。尽管该文章运用分位数回归的方法研究了国际油价与大宗商品间的关系,但继续用该方法研究油价冲击对我国汇率影响的文章仍然少见。

1.2.2 当前研究现状

自Krugman(1983)和Golub(1983)提出油价波动对汇率的影响机制以来,油价与汇率间的关联性开始得到学术界的关注。油价对汇率是否存在影响?Huang等(2007)利用1999年1月至2005年5月的月度数据对人民币汇率进行了实证研究,结果发现从长期来看油价冲击对人民币汇率的影响并不大[10],然而更多的研究指出油价冲击可能是造成汇率波动的来源之一。学者们进一步将注意点转移到了油价波动究竟会给汇率带来何种影响。Chen等(2007)使用1977年1月至2005年10月G7国家的月度数据,实证显示油价上升可能造成本国货币的贬值[11],而Aloui等(2013)使用Copul-GARCH方法却发现油价上涨会带来英镑、欧元、瑞士法郎、日元、加拿大美元这五种主要货币的升值[12],Lizardo等(2010)提出油价上涨对石油进、出口国汇率的影响存在差异,具体而言会造成进口国货币贬值,出口国货币升值[13]。目前针对油价与汇率间的相关性研究未能达成一致。

早期的研究都默认油价与宏观经济变量之间存在着稳定的线性假设。然而,1986年国际油价的显著下跌却并没有实现发达国家理论预期上的经济繁荣,相反20世纪70年代的两次石油危机直接造成了世界经济的部分萧条,Hamilton(1983)首次提出了油价冲击对宏观经济影响的非对称观点[14]。之后Mork(1989)通过研究正、负向油价冲击对美国经济所产生的不同影响也证明了这一观点[15]。国内部分学者发现并研究了这种非线性的现象(陈宇峰,陈启清,2011[16];马卫锋,赵冰洁,2014[17])。

从前述文献看出,大量学者的落脚点停留在探讨汇率受油价的冲击最终会呈现升值还是贬值的结果,但汇率为何会对油价产生不同的反应?Su等(2016)认为当一国货币本身处在不同状态(升值或贬值)时,其国家干预效应和出口选择效应的实现条件发生了变化,因此汇率对油价波动的反应也就存在差异[1]。然而,大部分的研究也都忽略了对汇率所处阶段的分析。Nusair等(2018)运用分位数回归的方法考察了此类问题,分位数τ低表示此时美元“熊市”,即美元贬值,同理分位数τ高代表美元处在升值阶段。同时,Nusair也提到这是第一篇运用分位数回归的分析方法来研究部分亚洲国家汇率的情况[18]。但Nusair没有研究中国的情况,这也为本文的研究提供了一个创新点。

近年来,随着经济全球一体化的加深和部分发展中国家的崛起,研究重心也从传统发达国家逐渐转向新兴国家或地区。新加坡、印度、土耳其还有南非等国家都有学者涉及。尽管中国属于石油进口大国,但国际油价对人民币汇率的影响却尚未得到足够重视。张庆君(2010)发现短期内油价上涨确实对人民币产生了贬值影响[19]。赵茜(2017)通过引入资本账户开放,考察国际油价对人民币汇率的动态影响和冲击特点[3]。总体而言,关于运用分位数回归的方法来研究油价对中国汇率的影响还未可见。

第2章 油价冲击对人民币汇率影响的传导机制分析

刘凌(2010)借助Krugman动态局部均衡资产组合模型从国际收支的角度进行油价对汇率传导的比较静态分析,同时还引入油价的弹性价格货币分析法得出油价冲击对汇率影响的内在联系[20]。本文受刘凌两个模型的启发,将传导机制分为物价和贸易收支的角度进一步展开。

2.1 物价传导机制分析

(1)国际油价冲击对我国物价的影响

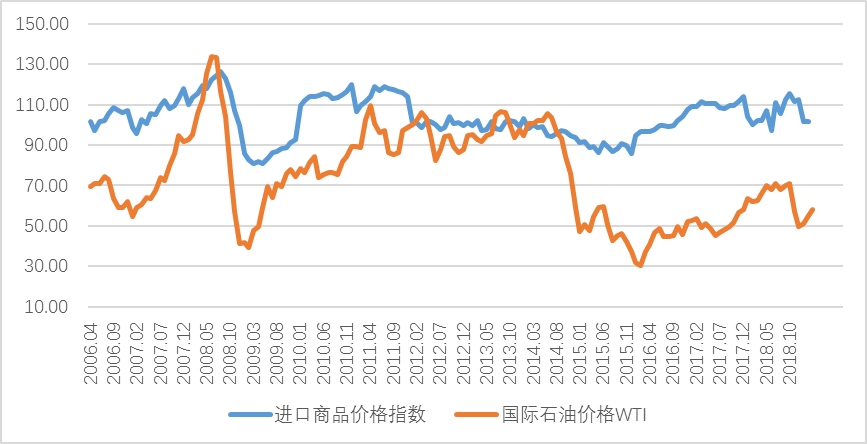

国际石油价格会影响我国进口商品价格。石油进口额等于进口量乘以油价,随着石油进口量的日益增加,石油进口额占我国进口总额的比重也在不断上升,因而国际油价的波动会加剧对我国进口总额的影响。同时,石油作为一种基础的生产资料,其价格波动可以带来世界范围内的影响。具体而言,当国际油价上涨时,其他国家的生产成本提高,这使我国进口的其他商品价格也因而出现了不同程度的涨幅,最终我国总体进口商品价格上涨。图2.1显示出我国进口商品价格指数与国际油价的波动趋势大致相同,至少说明我国进口商品价格与国际油价具有某种相关性。

数据来源:美国能源信息管理局官方网站、中经网统计数据库

图2.1 国际油价与进口商品价格

国际石油价格会影响国内商品价格。我国在2008年确定了国内成品油价格改革的原则和方向,当国际油价连续22个工作日日均涨幅或跌幅超过4%时便会对国内成品油价格进行调整,2013年进一步规范为先取消4%幅度的限制,其次国内油价会根据国际原油市场的变化每10个工作日调整一次。可以看出国际油价的波动传导到国内的渠道较为畅通,周期也在逐渐缩短。石油不仅是工业生产的关键原料,也是人们生活中的一部分,其价格上涨会带来生产、生活成本的增加,最终影响到国内商品的价格。

(2)物价波动对我国汇率的影响

Cassel(1922)完成了对购买力平价理论的完整阐述,主要观点为汇率的涨落是货币购买力变化的结果。由于货币购买力可表示为一般物价水平的倒数,所以物价的波动能对汇率产生影响。购买力平价以“一价定律”理论为基础,即同一种商品在世界各地的价格用同一货币表示会是一样的。绝对购买力平价理论认为在某一时点上两国货币的购买力之比可以决定两国间的汇率,公式为

(2.1)

式中:e为两国间的汇率(用直接标价法表示),为A国的一般物价水平,为B国的物价水平。该公式简单地说明了物价的波动能影响到汇率。贺昌政(2004)通过自组织数据挖掘方法发现在1997至2002年时间段内消费者价格指数成为影响人民币实际汇率的最主要影响因素[21]。这也间接说明物价水平的变动对我国汇率的影响渠道是存在的。

2.2 贸易收支传导机制分析

贸易收支反映一国商品的进出口收支,是国际收支平衡表中经常项目下的主要组成部分。虽然存在不少学者直接以国际收支为介质来分析油价对人民币汇率的影响,但一方面乔兆颖等(2018)发现我国的国际收支在1994年至2013年呈现持续的“双顺差”结构[22],这期间国际收支可能对油价冲击的反应不敏感;另一方面传统理论认为贸易收支是本国收入、汇率水平等经济变量的函数,基于以上考虑本文使用相对更狭义的贸易收支指标进行传导机制分析。

(1)油价冲击对我国贸易收支的影响