新《汽车贷款管理办法》背景下借贷平台的车贷风险管理研究毕业论文

2020-02-15 19:37:51

摘 要

随着我国居民收入水平的不断提高和消费概念的改变,汽车消费信贷已成为我国消费信贷市场的第二大主力。为进一步支持促进汽车消费,规范汽车贷款业务管理,经征求意见后,2017年10月13日,中国人民银行和银监会正式印发了修订后的《汽车贷款管理办法》。新法是一个方向性、引导性的宏观政策,借贷平台在开展汽车消费信贷业务时,也应针对新法的风险因素采取一些行之有效的防范措施。

本文综合运用金融学、数学、管理学等学科,多角度、多层次地对我国汽车消费信贷风险的来源进行了详细的探讨,从消费者、贷款机构自身、社会经济环境三个方面对我国汽车消费信贷的风险来源进行了较为全面的分析,运用博弈理论对汽车消费信贷风险的成因作了系统而理论性的阐释。最终得出,借贷平台的信贷风险主要和利率的设计和选择,抵押物及其折旧后的价值,还有法律体系的完善及可执行的程度有关。

关键词:汽车消费信贷、风险管理、博弈论

Abstract

With the continuous improvement of residents' income level and the development of various national consumption policies, household automobile consumption has become another hot spot of residents' consumption after housing consumption. Automobile consumption loan has also been integrated into the daily life of Chinese people, and automobile consumption credit has become the second major force in China's consumer credit market.

On October 13, 2017, The People's Bank of China (PBOC) and the China Banking Regulatory Commission (CBRC) officially issued the revised measures for the administration of auto loans, after soliciting opinions to further support the promotion of auto consumption and standardize the management of auto loan business. The introduction of the new auto loan management measures is conducive to the healthy development of the whole auto loan market. However, the new law is a directional and guiding macro policy. It has been one year since the implementation of the new law. When lending platforms carry out auto consumer credit business, they should take some effective preventive measures against the risk factors of the new law while earnestly implementing the new law.

In this paper, the integrated use of mathematics, management, finance and other multi-disciplinary, multi-angle, multi-level detailed discusses the source of the automobile consumption credit risk in our country, from the consumer, lending institutions themselves, social and economic environment of China's automobile consumption credit risk sources are analyzed, using the game theory to the cause of automobile consumption credit risk system and theoretical explanation.

Key Words:automobile consumer credit,risk management,game theory

目录

中文摘要 I

Abstract II

目录 III

第1章 引 言 1

1.1 研究背景 1

1.2 研究目的与意义 1

1.3 研究方法及内容 2

1.4 本文框架 2

第2章 汽车消费信贷概述 3

2.1 汽车消费信贷的相关概念及经营主体 3

2.1.1 汽车金融消费信贷的概念 3

2.1.2 汽车信贷的细分市场 3

2.2 国内外文献综述 5

2.2.1 国外研究现状 5

2.2.2 国内研究现状 10

2.3 汽车金融行业现状 12

2.3.1 中国汽车市场规模及预测 12

2.3.2 汽车金融市场概况 15

2.4 新《汽车贷款管理办法》的变化 16

第3章 汽车消费信贷风险与博弈模型 21

3.1 假设条件 21

3.2 汽车消费信贷博弈行为 21

3.3 汽车消费信贷博弈模型 23

3.3.1 模型参数 23

3.3.2 模型假设 23

3.3.3 完全信息条件下的竞争均衡 24

3.3.4 非完全信息条件下的竞争均衡分析 25

3.4 模型结论 30

第4章 新《汽车贷款管理办法》背景下借贷平台汽车消费信贷风险的防范措施 32

4.1 新《汽车贷款管理办法》的变化对车贷风险管理的影响 32

4.1.1 调整二手车的定义并增加新能源汽车的定义的影响 32

4.1.2 汽车贷款发放实施贷款最高发放比例要求制度的影响 33

4.1.3 建立借款人信用评级系统,强化信贷风险管控的影响 33

4.2 新《汽车贷款管理办法》背景下借贷平台汽车消费信贷风险的防范措施 34

4.2.1 贷前风控 34

4.2.2 反欺诈 34

4.2.3 贷后管理 35

4.2.4 自我规范,迎接合规管理升级 35

第5章 结 语 36

参考文献 37

致 谢 39

引 言

研究背景

随着我国经济的高速增长,居民消费水平的持续增长,汽车已成为每个家庭的必需品。2016年我国汽车产量为2437多万辆,乘用车车辆首次突破2400万的年产量,同比增长14.93%,增幅高于上年7.63个百分点。这标志着我国成为世界前列的汽车产销国。中国的汽车消费市场逐步成熟起来,在这样的背景下,个人汽车消费贷款的需求量也迅速增长。

在高速发展的同时,为了持续汽车市场的发展,汽车金融也需要与汽车产业更好的融合。从罗兰贝格企业管理(上海)有限公司发布的《2018中国汽车金融报告》中可以看出,2018年,我国汽车金融渗透率(使用汽车金融产品销售的台数占总销量的比重)从五年前的13%提升到了接近40%,而在2020预计将超过50%。但是随着汽车金融市场的快速发展,随之而来的信贷风险也不断变大。根据银行业协会汽车金融专业委员会撰写的《2015汽车金融公司行业发展报告》,截至2015年末,汽车金融公司不良贷款余额为21.22亿元,不良贷款率为0.54%,较年初上升0.13个百分点。这表明汽车金融行业不良贷款率要远低于银行业不良贷款率,相对而言抗风险能力较强,当然,这一不良贷款率水平也反映出当前的汽车金融行业对于审批的严格。《汽车贷款管理办法》原颁布于2004年,随着时间的发展,该办法已不能满足现今贷款管理的需要。为进一步支持促进汽车消费,规范汽车贷款业务管理,经征求意见后,2017年11月8日晚间,央行、银监会两部委在官网上公布了最新修订的《汽车贷款管理办法》。本次修订的内容有三点:汽车贷款分类方式得到丰富、明确汽车贷款的利率及贷款年限、新增新能源汽车贷款。新办法自2018年1月1日起实施,而原《汽车贷款管理办法》同时废止。

研究目的与意义

新《汽车贷款管理办法》出台显示了管理层在面对车贷市场混乱的局面后开始整顿车贷市场,强化了对汽车贷款的风险管理,这将有利于整个车贷市场的健康发展。但新法是一个方向性、引导性的宏观政策,如今新法正式施行已过一年,借贷平台在开展汽车消费信贷业务时,在认真落实新法规定的同时,也针对风险因素采取一些行之有效的防范措施,其效果和对信贷市场的管理效果值得我们检验。因此,研究新《汽车贷款管理办法》施行后借贷平台的车贷风险管理问题,对于我国构建优质信贷环境有推动作用,对汽车金融信贷有利。从长远考虑,能让我国的汽车金融信贷市场有序健康发展。

研究方法及内容

本文将综合运用数学、管理学、金融学等多学科交叉分析汽车消费信贷风险因素,并从我国汽车金融发展较快、个人信用体系等配套体系不健全、隐含风险逐渐暴露等实际情况出发,借鉴引进风险管理在国际上的最新思想理念,理论结合实践,微观与宏观相结合,多视角、全方位进行分析研究,以期达到前瞻性、可行性与实效性相统一,为汽车消费信贷风险管理提出了有针对性对策建议,为其健康发展提供了实际的参考价值:

(1)整体和部分相结合的方法。针对国内外汽车消费信贷风险管理的先进理念进行了初步的归纳总结,并在此基础上,从系统整体角度出发,对我国汽车消费信贷发展的现状进行分析,得出制约汽车消费信贷发展的因素及其存在的主要问题。

(2)定性分析与定量分析相结合。通过建立汽车消费信贷风险与博弈模型,分析得出不同市场条件下各个风险如何对放贷平台额汽车消费信贷风险控制造成影响,再根据具体《汽车贷款管理方法》条款的变化,有针对性的做出风险防控措施。

(3)跨学科研究法。本文在经济学理论的基础上,综合运用运筹学、管理学、金融学等相关知识,做到各学科取长补短,得出较为合理的结果。

本文框架

本论文共5个部,第一部分是论文的引言,陈述本文的选题背景、目的意义、研究的内容和方法。第二部分要是理论概念部分,对汽车金融消费信贷的概念进行简要概述,并对我国汽车消费信贷发展的现状进行阐述。第三部分是对新《汽车贷款管理办法》的变化进行一个全面的解析,并通过一个汽车消费信贷模型对新《汽车贷款管理办法》对车贷风险管理的影响做定性定量分析。第四部分通过联系理论,对汽车信贷平台风险的防范提出具体的建议和方法。

汽车消费信贷概述

汽车消费信贷的相关概念及经营主体

汽车金融消费信贷的概念

(1)汽车金融

汽车金融是由消费者在购买汽车需要贷款时,可以直接向汽车金融公司申请优惠的支付方式,可以按照自身的个性化需求,来选择不同的车型和不同的支付方法。

(2)消费信贷

消费信贷,又称信用消费,是商业企业、银行或其他金融机构为了满足消费者的个人需求,促进消费,扩大内需而逐步发展起来的主要是指金融机构或其他信用机构向缺乏货币购买力的消费者提供消费支出贷款而形成的一种新型信贷形式。

(3)汽车消费信贷

又叫汽车贷款,按照2017年中国人民银行和银监会联合印发的修订后的《汽车贷款管理办法》(中国人民银行中国银行业监督管理委员会令〔2017〕第2号)汽车贷款是指贷款人向借款人发放的用于购买汽车(含二手车)的贷款,包括个人汽车贷款、经销商汽车贷款和机构汽车贷款。

汽车信贷的细分市场

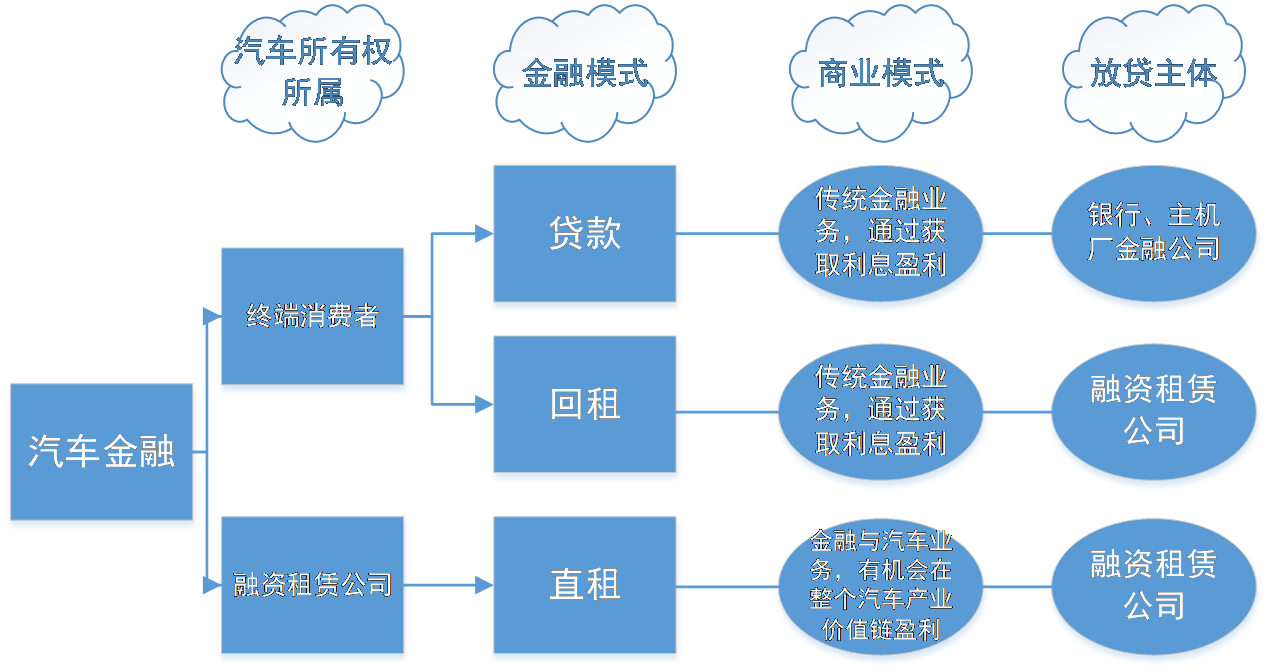

汽车零售金融市场从业务模式来看分为贷款、回租和直租,其中回租的模式类似于贷款,汽车所有权均属于终端消费者。所以我们主要研究的对车贷平台的业务模式为贷款和回租。贷款类中,银行和金融公司是主要的玩家,占据绝对主流。在回租方面,主要由融资租赁公司开展。目前回租相较于直租占比更大,但未来受监管收紧。

(1)银行贷款、信用卡

2017年,汽车金融公司及银行贷款的渗透率达到35%,而在2020及2022年,预计渗透率将进一步提升至37%及41%。主要的推动力来自银行业务深化、汽车金融公司凭借厂家贴息等成本优势,扩大渗透率。银行和汽车金融公司的信贷产品优势主要在于资金成本与融资租赁相比低廉、资金来源丰富,且汽车金融公司的业务重心在于推动销量因而可获得厂家贴息,大幅降低消费者融资成本,在产品竞争力方面占优,因此我们认为未来信贷产品仍将占据汽车金融主流。银行同时提供针对现有信用卡用户进行信用卡分期购买汽车的产品渗透,但由于购车频次较低、信用卡合作品牌及汽车型号较少等原因,该方式获客能力一般。但由于信用卡购车可以为银行扩大信用卡用户基数,并且产品较灵活、可以将购车相关费用打包进行分期,因此为了进一步拓展信用卡分期购车的潜力,银行采用助贷模式从第三方担保机构进件。

(2)助贷、类贷款

助贷模式即由其他金融机构提供资金,助贷机构提供担保,并收取相应的服务费用,服务费用通过向信贷消费者收取,可以占放贷金额的10%左右。银行是主要的助贷资金来源,尤其是微众银行等互联网平台相关银行、以及晋城银行等地方区域银行,这些银行对于贷款客源渠道有较大需求。银行提供给助贷机构的利率在8%左右上下浮动,助贷机构提供担保费兜底,或以10%左右更高利率的形式覆盖风险。该模式下,既解决了银行缺少贷款渠道的痛点,又能为其提供无风险收益,而对贷款公司来说,也是相对廉价和稳定的资金来源,双方各取所需。该合作模式中,由于银行对抵押的要求较为严格,因此担保公司往往在抵押办理完成前对贷款先行垫资,待银行放款后回笼资金。这对第三方机构而言存在较大风险。

(3)融资租赁(回租)

回租业务类似于传统的金融贷款服务,一般2成首付起,但有的金融公司对于高资质消费者,会开通优先通道,对于限牌城市有指标的客户,就可以直接批复车价一成的首付;另外,其购置税、保险、上牌等费用还可进行贷款,称为“超融”。如果消费者的开票价高于最终成交价,则可以多贷出一部分钱,用于客户缴纳首付或者其他费用,也就是实现了传说中的0首付。

(4)融资租赁(直租)

2017年以来,融资租赁产品在市场上随着线上企业的涌现,渗透率大幅提升,从2015年前不到1%提升到2017年的3%,未来预计在2022年将达到7%左右。

直租模式下,车辆的所有权归金融公司所有,消费者只需付车款的0%~10%,无需再缴纳保险、购置税等其他费用,即可将车开走。例如10万元的车消费者只需要缴纳1万元就可以提车。一年之后客户可自主选择车辆的归属权,即购买为个人所有或将车还给金融公司,如需购买,还可选择全款买下或贷款形式。

图2.1 汽车金融模式图

国内外文献综述

国外研究现状

(1)消费信贷方面:

对消费信贷的分析最初来源于费雪的利息理论。1930年,费雪在其出版的名著《利息理论》中,首次分析了消费者对于现在消费和未来消费的时间偏好,并对消费者将全部财富在现在和未来消费中的分配进行了初步的探讨。

除此之外,西方最著名的消费函数理论要数弗兰科·莫迪里亚尼伊丽的生命周期假说和米尔顿·弗里德曼的持久性收入假说。生命周期假说的核心思想是每个家庭都根据其一生的预期收入来做出消费决策,其消费水平取决于消费者在整个生命周期内的收入水平和他们所拥有的资产。而持久性收入假说则把持久性收入与暂时性收入区分开来,持久性收入是指在除去那些暂时的或不固定的影响如气候、短期经济波动、意外的收入或损失等之后,一个家庭获得的收入水平,而消费主要取决于持久性收入。这两个消费函数理论都持有一个共同的观点,即消费者是根据他们一生中所预期获得的长期收入水平和所积累的财产来安排一生的消费支出的,他们一般更愿意在一生中保持平稳的消费水平,而不愿意消费出现大起大落。消费者对消费信贷的需求是为了保持正常的消费水平而解决暂时性的资金不足问题。

(2)风险的产生方面:

1948年申农在《信息论》中指出,个人的经济行为因为信息匮乏会导致风险可能性最大,当获得完全信息时就可消除风险。在市场经济活动中,委托方和代理方对有关信息的了解是存在差别的,交易双方由于信息的不对称,致使风险形成。

1970年,Akerlof[1]在分析旧车市场均衡时提出“柠檬市场”,即在旧车市场上,经过买卖双方多次博弈后,最后成交的都是劣质车辆,即旧车市场存在逆向选择。由此,Akerlof开创了逆向选择理论的先河。

1981年,Weiss A和Stiglitz J[2]《基于风险刻画的“均值保持展形”》中首次研究了把逆向选择用来分析信贷市场中的借贷方风险问题。其研究结果表明,随着贷款利率的提高,低风险企业首先推出信贷市场。因此,当银行不拥有投资者风险类型的完全信息时,此时的信贷合同就可能会产生逆向选择。

2006年,George E.Rejda[3]对于目前国际上汽车金融信贷过程中存在的风险进行了研究,其认为汽车金融信贷风险主要有三大类,包括信贷机构的操作风险、借款人的信用风险和市场风险,在现代的市场经营环境中,信贷风险往往发生频率较高,这种风险会导致借贷人和放贷人对于双方的信任感降低,从而容易导致信贷风险的产生,信贷机构在实际业务操作中,会根据自身情况选择合适的措施及手段来进行规避风险或转移风险,以降低金融机构的信贷风险。

2015年,Waeibrorheem Waemustafa, Suriani Sukri[4]研究分析了伊斯兰银行和传统银行信贷风险的宏观经济和银行特定决定因素;他们发现:监管资本和伊斯兰合同对伊斯兰银行的信用风险具有重要意义。对于传统银行而言,贷款损失准备金,债务与总资产比率,监管资本,规模,盈利管理和流动性是影响信用风险的重要因素。至于宏观经济因素,只有通货膨胀和M3对伊斯兰银行和传统银行的信贷风险都很重要。