量化投资策略在基金投资中的应用研究毕业论文

2020-04-09 14:06:23

摘 要

自证监会于2017年9月正式批准五款公募FOF(基金中的基金)产品募集以来,FOF在国内开始逐步崭露头角,被市场持续关注。加上近期《养老目标证券投资基金指引》的实施,以及第二批FOF基金的公布等外部环境的推动,无疑都证明了我国FOF基金产品市场拥有巨大的潜在市场,是蓝海领域。在这种大环境下,FOF吸引了越来越多的投资者、机构的关注,也吸引了大量资金流入该领域。如何在控制风险的基础上获取最大收益,是人人都想解决的问题。然而,FOF基金在我国尚处于起步阶段,大多数FOF基金经理缺乏“交易经验”,与FOF有关的理论研究也是凤毛麟角,也很少有人将量化投资策略运用在FOF基金投资上。因此,研究FOF基金,特别是研究将量化投资策略运用于FOF 基金投资的过程中,具有重要的意义。

首先,本文收集整理与FOF基金、量化投资策略以及大类资产配置等涵盖了国内外的研究成果与其发展现状,作为研究的理论基础。其次,采取wind数据库,收集从2009年1月1日至2017年12月31日FOF的五大类指数(股票型基金指数、纳斯达克100指数、国证货基指数、中证全债指数以及wind商品综合指数)的数据,作为实证研究的数据基础。最后,本文从大类资产配置的视角,介绍和研究了在证券投资领域比较前沿的优质的资产配置方法:Black-Litterman模型以及风险平价模型,将上述两种量化投资策略运用于我国FOF基金,并进行了实证研究。在研究过程中,本文广泛应用金融工程有关的软件如R语言、Matlab、eviews,对与模型有关的各类数据进行量化处理分析,并给出了有关的代码与图形。值得一提的是,如何利用软件处理海量数据,从而得出模型是本文的亮点之一。

实证结果表明,B-L模型与风险平价这两类投资策略在FOF基金中,也有较好的大类资产配置能力,能较好地在不同的大类基金资产间进行配置比例调整,在回测区间内Black-Litterman模型和风险平价策略分别取得了5.47%和3.62%的年化收益率,而且回测值很小,为投资机构向我国中低风险的投资群体提供了优异的资产配置思路。

关键词:量化投资策略,FOF基金,大类资产配置,基金评价

Abstract

Since the CSRC officially approved the raising of five public offering FOF products in September 2017, FOF has gradually begun to emerge in China and has been continuously followed by the market. Coupled with the recent "pension target securities investment funds to guide" the implementation of, and the external environment, such as the release of the second batch of 'funds, have proved that the products' fund market has huge potential market in China, is a blue ocean areas. In this environment, the FOF has attracted more and more attention from investors and institutions, and also attracted a large amount of capital into this field. How to obtain the maximum benefit on the basis of risk control is the problem that everyone wants to solve. 'fund in our country, however, is still in its infancy, most' fund managers lack "trading experience", and 'relevant theory research is scarce, and few quantitative investment strategies used in' fund investment. Therefore, it is of great significance to study FOF funds, especially to study the application of quantitative investment strategy in the process of FOF fund investment.

First of all, this paper collects and sorts out the domestic and international research results and development status of FOF fund, quantitative investment strategy and asset allocation, etc. as the theoretical basis of the research. Second, take the wind database, collected from January 1, 2009 to December 31, 2017, 'the five types of index (equity fund index and the nasdaq 100 index, the index, and demonstrated the debt index, as well as a wind commodity composite index) data, as the data basis of empirical research. Finally, this article from the perspective of types of asset allocation is introduced and studied in the field of securities investment more cutting edge quality of asset allocation methods: Black - Litterman model and risk parity model, the above two kinds of quantitative investment strategies used in 'fund in our country, and has carried on the empirical research. In the process of research, this paper widely used financial engineering related language, Matlab and eviews software such as R, to quantify the various data related to the model processing analysis, and gives the relevant code and graphics. It is worth mentioning that one of the highlights of this paper is how to use software to process large amounts of data so as to get the model.

The empirical results show that the model B - L these two types of investment strategy and risk parity in 'funds, there are also good groups asset allocation ability, can well between different categories of fund assets allocation adjustment, Black - Litterman in back-test interval model and risk parity strategy has achieved an annualized yield of 5.47% and 3.62% respectively, and back to the measured value is very small, for low risk investment group in China provides excellent asset allocation is proposed.

Key Words: Quantitative Investment Strategy, FOF Fund, Major Asset Allocation, Fund Evaluation

目 录

第一章 绪论 1

1.1研究目的与意义 1

1.1.1研究背景 1

1.1.2研究目的与意义 1

1.3研究内容和方法 2

1.3.1研究思路与内容 3

1.3.2研究方法 3

第二章 文献综述 5

2.1FOF基金及其发展过程 5

2.1.1FOF基金的发展 5

2.1.2大类资产配置的发展 8

2.2定量投资策略概念及其表现形式 8

2.3FOF量化投资策略 9

2.3.1风险平价模型的发展 9

2.3.2B-L模型的发展 10

2.4国外文献综述 11

2.4.1资产配置理论的研究 11

2.4.2B-L模型理论的研究 12

2.5国内文献综述 12

2.6FOF定量投资内容及其表现形式 13

第三章 FOF大类资产配置策略 14

3.1BL模型 14

3.1.1模型基本思想 14

3.1.2bl模型的计算推导 14

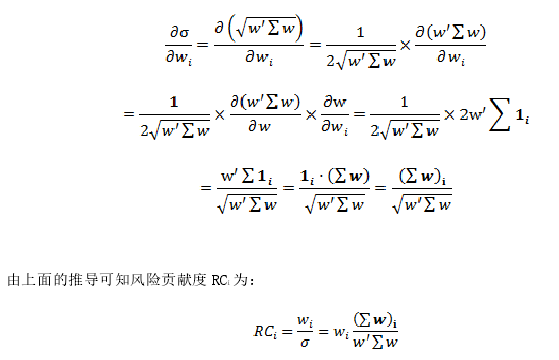

3.2风险平价理论 17

3.2.1模型基本思想 17

3.2.2模型构建 19

第四章 实证分析 20

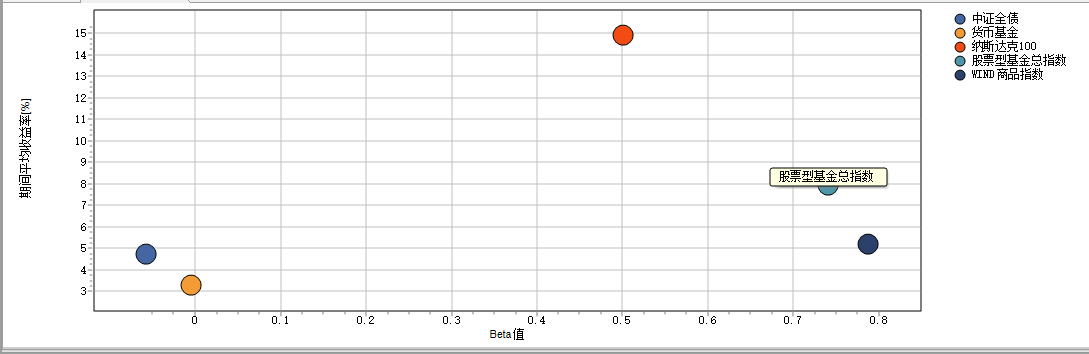

4.1数据来源及描述性统计分析 20

4.2大类资产配置实证分析 22

4.2.1 BL模型实证分析 22

4.2.2 风险平价模型实证分析 26

4.3 实证结果对比 27

4.4实证结论与对策建议 28

第五章 总结与展望 29

参考文献 31

附录 33

附录A 五指标的协方差矩阵 33

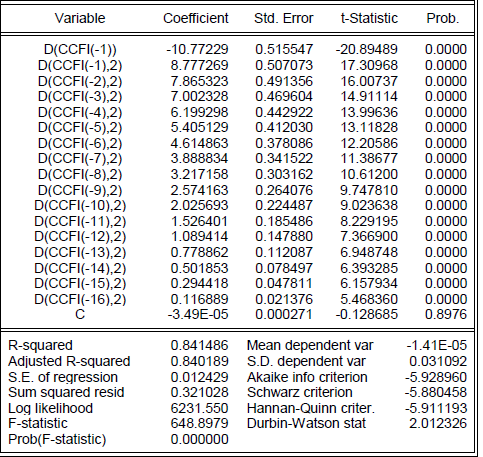

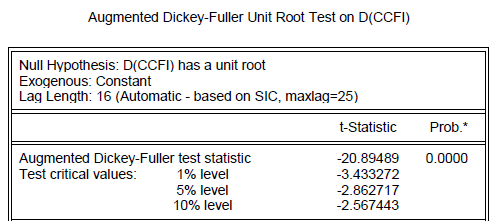

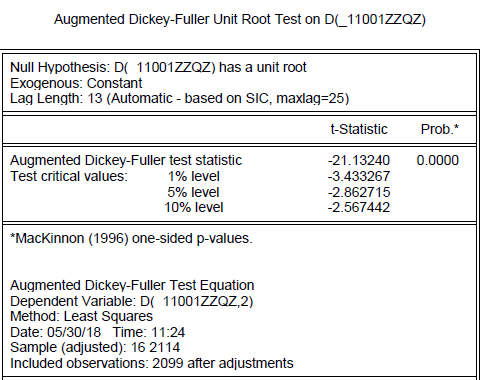

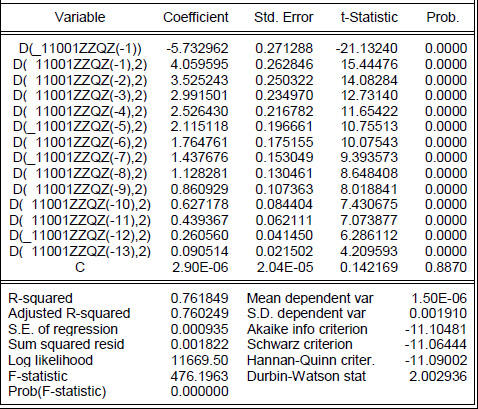

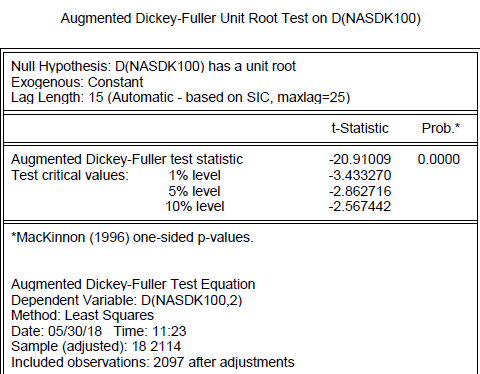

附录B ADF检验结果 35

附录C 风险平价模型求解资产占比 40

第1章 绪论

1.1 研究目的与意义

1.1.1 研究背景

FOF即基金中的基金,是一种用于投资其他投资基金的基金,是基金公司旗下众多产品中比较特殊的一类。它与股基、一般基金等仅投资于一两种资产的金融产品不同,FOF并不直接投资股票或者债务,其投资范围仅限于其他基金,因此其借助广泛化的投资可以实现多种资产的覆盖,最大化的降低头寸集中于某一类资产的系统性风险。

众所周知,美国是FOF发展的标杆性国家;于此同时,放眼全球基金市场,其中FOF基金的主要部分就是公募FOF。与海外市场相比,一方面,我国基金市场的FOF板块长期以来以私募基金FOF和券商集合理财FOF形式存在,即使其已经有了一定的发展基础,但与海外市场相比,仍处于发展初期且规模较小。另一方面我国对公募FOF的限制迟迟没有放开,也没有出台相应的管理发行等规范条例。

随着近年来中国金融市场的逐步开放,公募基金进入高速发展期—截至2017年7月,有公募基金管理资格的机构为127家,管理公募基金产品共计4486只,中国公募基金市场总规模约为10.68万亿元。以发达国家FOF占共同基金总规模百分之十的规模估计,中国的公募FOF市场可以达到万亿水平。由此可知,在公募FOF获批后,吸引了大量的机构和投资者进入该市场。

2014年,证监会发布了《公开募集证券投资基金运行管理办法》,首次提出公募基金FOF的概念,正式确立了公募FOF的法律地位。两年后,中国证监会发布《基金中基金指引》,各大基金公司都争相设计FOF产品,希望提前布局抢占先机。

营运状况却不容乐观。自2017年7月,备受期待的6只公募基金FOF陆续成立并上市运作后,截至2018年4月3日,从业绩上看,六只运作了5个月的基金并没有给投资者带来丰厚的收益,亏大盈小。

然而,在2018年3月2日,《养老目标证券投资基金指引(试行)》正式发布,其中养老目标基金发展初期主要采用基金中基金的方式运作,这势必为各大基金公司发展FOF打了一剂强心针,又必将推动各大基金公司重新调整未来公募基金产品线的发展战略,为以后的财富管理业务提前布局。

1.1.2 研究目的与意义

(1)研究目的

从实践的角度:正如上文数据可知,现有六只已上市的公募基金的表现并不乐观。表现不佳的原因有很多,笔者认为在其中影响较大的原因可能有如下几个:其一、国内FOF相比全球其他市场,尤其是美国市场,尚处于起步阶段,FOF公募基金规模小,数量小。其二、由于发展时间的限制,大多是FOF基金经理与机构缺乏“实战经验”。其三、目前我国基金市场中,基金的数量大、种类多,因此单凭基金经理的经验很难配置出最佳的资产组合。其四、我国公募基金可能尚且没有适合中国市场的资产配置结构,无法做出最合理的、低风险高回报的FOF基金。综合考虑以上原因,除去人为因素与不可控的大环境的影响,我们可以看到拥有数学模型与可以处理海量数据的金融分析软件结合的量化投资策略的重要性,因此研究量化投资策略在FOF基金中的应用显得尤为重要。此外,由于FOF基金的资产配置一般分为两个部分,首先是大类资产的配置,其次是大类基金下各个子基金的组合,其中大类资产配置起着基石的作用,一旦根基不稳,即使大类基金中子基金选的再好,整体收益也未必出彩。综上所述,量化投资策略在FOF大类资产配置中的应用才是重中之重。

从理论的角度:FOF公募基金是近两年在国内迅猛发展的,因此相关的理论研究也十分有限,很多学者还处于观望状态。其次,由于美国等国家使用FOF基金已经十分熟练,因此国内学者更多的是利用已有的证券类的大类资产配置策略研究国内基金。然而,各个国家的实际情况各有不同,因此如何确认该项策略在中国确实可以行之有效,仍有待证明。故而,本文利用两个在美国应用最为广泛的两类资产配置策略:风险平价策略与B-L模型,对国内大类资产进行研究,是有现实意义的。

(2)研究意义

理论上,本文收集整理与FOF基金、量化投资策略以及大类资产配置等涵盖了国内国外的研究成果。其中包括,美国乃至全球FOF行业的发展现状,各种大类资产配置的理论依据、推导以及应用,量化投资策略在算法上的实现。

除此以外,本文以2009年1月1日至2017年12月31日FOF的五大类指数(股票型基金指数、纳斯达克100指数、国证货基指数、中证全债指数以及wind商品综合指数)为研究对象,从大类资产配置的视角,介绍和研究了在证券投资领域比较前沿的优质的资产配置方法Black-Litterman模型以及风险平价模型,将上述两种量化投资策略运用于我国FOF基金,并进行了实证研究。在研究过程中,广泛应用金融工程有关的软件如R语言、Matlab、eviews,并给出了有关的代码与图形,便于大家交流学习。特别说明的是由于量化投资操作较为复杂,因此本文主要给机构提供参考。

1.3 研究内容和方法

1.3.1 研究思路与内容

本文按照:了解研究领域的相关现状与概率,发现FOF基金发展中存在的问题,提出解决问题的量化投资模型,最后对方案的可行性进行验证的思路进行研究。第一步,介绍文章的研究背景主要是国内的发展现状,研究目的与意义,论述自己准备采用的研究方法,并介绍文章的结构。第二步,对文章两个主要概念进行概念界定,并介绍学术界与之有关的研究现状,与各项研究中的不足之处。第三步,利用两种行之有效的大型资产配置方法,风险平价策略、B-L模型,并利用wind中的数据进行实证分析。第四步,比较两种资产配置方法,选择更好的资产配置方法。

根据上述研究思路,本文研究内容主要包括以下几个部分:

第一章,绪论。介绍大类资产配置在FOF基金领域的研究背景、研究目的与意义,并依据所学理论与量化投资手段,提出与本文可能相匹配的研究方法,理清研究思路、确定研究方法。

第二章,文献综述。首先介绍了FOF基金及大类资产配置的概念与发展现状,其次介绍了定量投资策略的概念及其表现形式,随后将两者进行结合主要介绍了与本文有关的两类资产配置模型的发展过程。最后,列举了一些与上述概念、上述内容有关的国内外的研究情况。

第三章,介绍两种在其他资产配置领域行之有效的大类资产配置模型,即B-L模型与风险平价模型。

第四章,实证分析。首先解释进行实证所需的数据的来源与数据的有效性。其次分别利用同一组数据,对两种模型进行检验。

第五章,总结与展望。文章研究思路、研究内容进行总结概括,并对量化投资策略在基金中的应用进行展望。

1.3.2 研究方法

本文采用了文献综述法,比较分析法以及金融统计软件建模分析的研究方法,将大类资产配置理论,FOF基金投资以及数据分析软件(eviews、R语言、MATLAB等)相结合,对量化投资策略在基金投资中额应用进行研究。

本文使用研究文献综述归纳法,总结截止到目前阶段的研究现状与研究成果,主要涉及FOF基金、大类资产配置策略、定量投资策略与方法应用;结合实际情况与发展中存在的问题,选取能力范围内可以解决的问题,并借助归纳的文献找到可能解决问题的方法。

本文采用数据模拟法,对风险平价方法、B-L模型分别进行实证分析;,本文以2009年1月1日至2017年12月31日FOF的五大类指数(股票型基金指数、纳斯达克100指数、国证货基指数、中证全债指数以及wind商品综合指数)为研究对象,从大类资产配置的视角,介绍和研究了在证券投资领域比较前沿的优质的资产配置方法Black-Litterman模型以及风险平价模型,将上述两种量化投资策略运用于我国FOF基金,进行了实证研究。在研究过程中,广泛应用金融工程有关的软件如R语言、Matlab、eviews,并给出了有关的代码与图形,旨在与大家一起交流学习。

最后采用比较分析的方法,对B-L模型的结果与风险平价的模拟结果进行比较并获得结论,为 FOF 基金的资产配置策略提供建议和方法。

以上是毕业论文大纲或资料介绍,该课题完整毕业论文、开题报告、任务书、程序设计、图纸设计等资料请添加微信获取,微信号:bysjorg。

相关图片展示: