钢铁企业负债经营风险影响控制研究--以A企业为例毕业论文

2020-04-07 10:10:44

摘 要

钢铁产业是我国国民经济的支柱产业,在整个国民经济中扮演着举足轻重的角色。近年国家深入推进供给侧结构性改革工作虽然卓有成效,钢铁企业各方面表现有所好转,但我国钢铁行业一直被过度举债的问题所困扰。负债经营具有融资成本低、融资速度快等优点,但与此同时,融资风险也水涨船高。高杠杆率给钢铁企业带来的财务压力,将一些企业置于高风险的境地。因此,强化我国钢铁企业的负债经营风险意识,树立风险识别和防御机制显得尤为重要。

本研究在负债经营风险控制的理论基础上,结合风险分类的讨论和分析,研究特定钢铁行业具体企业的负债经营风险,通过构建层次分析模型评估企业负债经营风险,分析指出企业负债经营风险管理上的问题主要是负债结构失衡,风险意识薄弱,内部控制缺乏有效监督。据以提出可行性改进意见:优化负债结构,树立企业风险意识,完善风险预警机制,加强现金流管理与优化,优化内部控制组织结构与流程,以帮助决策者及时做出应对措施以防范负债经营带来的财务风险,对全钢铁行业合理防范负债经营风险具有重要的指导意义。

关键词:负债经营;钢铁企业;财务风险;风险控制

Abstract

Iron and steel industry is the pillar industry of our national economy, which plays an important role in the whole national economy. In recent years, the country has been deeply pushing forward the supply side structural reform work, although the steel enterprises have improved in all aspects, but China's steel industry has been plagued by excessive debt problems. Debt management has the advantages of low financing cost and fast financing speed, but at the same time, the financing risk is also rising. The financial pressure brought by high leverage on steel companies puts some companies in a high-risk position. Therefore, it is very important to strengthen the risk consciousness of China's iron and steel enterprises and establish the risk identification and defense mechanism.

Based on the theory of risk control in debt management, this paper combined with the discussion and analysis of risk classification, this paper studies the risk of debt management of specific enterprises in particular steel industry, and analyzes the risk of enterprise's debt management by constructing AHP model, and points out that the main problems of the enterprise's liabilities are imbalance of debt structure and weak risk consciousness, Internal controls lack effective oversight. According to the suggestion of feasibility improvement: Optimize the structure of debt, set up the enterprise risk consciousness, perfect the risk early warning mechanism, strengthen the cash flow management and optimization, optimize the internal control organization structure and flow, so as to help the decision-makers to make timely response measures to prevent the financial risk brought by the debt management, It is of great guiding significance for the whole iron and steel industry to prevent the risk of debt management reasonably.

Key Words:debt management;iron and steel industry;financial risk ;risk control

目 录

第1章 绪论 1

1.1 研究目的及意义 1

1.1.1 研究目的 1

1.1.2 研究意义 1

1.2 国内外研究现状 2

1.2.1 国外研究现状 2

1.2.2国内研究现状 2

1.2.3国内外研究述评 2

1.3研究方法与内容 3

1.3.1研究方法 3

1.3.2研究内容 4

第2章 负债经营风险控制相关理论 5

2.1负债经营的基本涵义 5

2.2负债经营风险类型及界定 5

2.2.1短期负债风险 5

2.2.2长期负债风险 5

2.3风险控制理论基础 6

2.3.1企业风险的定义及分类 6

2.3.2风险控制理论 7

2.3.3内部控制理论 7

第3章 A企业负债经营风险控制 9

3.1 A企业简介 9

3.2 A企业基本财务情况 9

3.2.1经营资产情况 9

3.2.2负债情况 10

3.3 A企业负债经营风险评估 11

3.3.1评估模型选择 11

3.3.2建立风险指标体系 11

3.3.3各项指标权重 15

3.3.4模型评价结果 18

第4章 A企业负债经营风险控制策略建议 22

4.1 A企业负债经营风险控制存在的问题 22

4.1.1负债结构失衡 22

4.1.2 风险意识薄弱 22

4.1.3内部控制缺乏有效地监督 22

4.2 A企业负债经营风险控制对策 23

4.2.1优化负债结构 23

4.2.2树立企业风险意识 23

4.2.3完善风险预警机制 24

4.2.4加强现金流量管理与优化 24

4.2.5优化内部控制组织结构和流程 25

第5章 结论与展望 26

5.1 研究结论 26

5.2 研究展望 26

参考文献 27

致谢 28

附录 29

第1章 绪论

1.1 研究目的及意义

- 研究目的

钢铁产业是我国国民经济的支柱产业,在整个国民经济中扮演着举足轻重的角色。2017年,国家深入推进供给侧结构性改革工作虽然卓有成效,钢铁企业各方面表现有所好转,但是钢铁行业目前依然形势严峻:化解过剩产能的任务仍然道阻且长,产品结构有待进一步调整,钢铁行业资金链紧张,信贷紧收、环保监管等难题短期内难以得到有效的缓解,这些问题严重掣肘钢铁行业的持续健康发展。

我国钢铁行业一直被过度举债的问题所困扰,国家统计局的数据[1]显示,2017年末,全国规模以上工业负债率为55.5%,同比降低0.6%,其中重点大中型钢铁企业资产负债率虽略有降低,但仍处于高水平,截止2017年11月,钢铁行业资产负债率为65.03%。此外,中国钢铁企业的资产负债率也远远超过国外相同规模的企业。根据国家统计局的数据,2017年,法国安赛乐米塔尔公司资产负债率为54.52%,韩国浦项公司资产负债率为44.57%,美国纽柯公司资产负债率为44.83%。相比之下,中国大型钢铁企业资产负债率均处于较高水平。

负债经营具有融资成本低、融资速度快等优点,但与此同时,融资风险也水涨船高,尤其当前市场波动明显,此外,原材料价格、物流成本、劳动成本、环保成本等的上涨也无疑给钢铁行业雪上加霜,中国钢铁产业盈利困难。高杠杆率给钢铁企业带来的财务压力,将一些企业置于高风险的境地。因此,强化我国钢铁企业的负债经营风险意识,树立风险识别和防御机制显得尤为重要。

- 研究意义

在负债经营风险控制相关领域,国内外很多学者已经研究出了大量成熟的学术成果,但是针对具体案例的负债经营风险研究甚少。因此文章结合我国当前经济发展背景,选取行业中具体的钢铁企业进行研究,通过评估具体企业的负债经营风险,针对性地提出企业负债经营风险控制的建议。本研究寄望于研究具体钢铁行业在我国整体经济新形势下负债经营风险的控制策略,来助力贯彻落实国家经济新政,乃至为完善内部控制与风险管理相关理论基础作一点贡献,对于拓宽风险管理研究实际应用领域,具有一定的理论意义。

1.2 国内外研究现状

1.2.1 国外研究现状

国外学者Blum(1974)提出了现金流量理论,通过在财务领域构建现金流量模型来定量评估企业面临的财务风险[1]。Ross(1995)首次提出企业负债经营会引起企业的财务风险这一观点,他认为,负债融资有可能会给企业所有者权益带来损失,最终引发企业财务风险[2]。学者James C.Van(2001)认为负债经营风险包含企业未来无力偿债的风险,以及由于财务杠杆负效应而导致的每股收益的不利变动[3]。Stanley B.Block(2002)认为企业通过负债经营可以降低资本成本,此外,当经济发生通货膨胀时,企业负债经营所产生的举债效应还可能给企业带来额外收益,但是,负债经营的弊端也显而易见,当企业负债超过一定规模时,企业风险也随之上升,最后可能导致无力偿债甚至破产[4]。Aghion.Boloton(2008)认为企业负债筹资可以形成财务杠杆效应,但是相应地企业的财务风险也会加大[5]。

1.2.2国内研究现状

李惠丽(2003)在《企业负债经营风险及控制策略》中指出最大限度降低负债经营风险的重中之重是适当把握负债经营的“度”,同时要强化信用评估,落实对企业筹资风险的把控[6]。丁启军(2007)在《企业负债经营风险与防范》中提出企业除了制定合理的负债计划外,还应根据实际负债情况制定还款计划,最大程度加速资金周转[7]。孟丽萍(2009)则深入探究了企业财务风险形成的原因,她认为,企业的负债程度取决于企业的资本金规模和资信状况,因此建立资本积累的约束机制,不断充实资本是有效的财务风险防范对策[8]。董邦国和王志永(2010)研究我国上市公司负债经营风险控制,着力分析上市公司负债经营现状,提出建立公司偿债基金制度,完善风险管控机制[9]。

1.2.3国内外研究述评

从现有文献了解到,国内外相关负债经营和风险控制的理论已经较为成熟,但目前学者们的有关研究主要还是集中在宏观上负债经营风险控制研究,针对具体的案例分析并不多,提出的风险控制策略也仅停留在一般层面,而实际上不同行业具有独特的行业特点,所表现出的风险特征也随之不同,现有研究没有结合具体的行业特点针对性地对症下药,仍然存在研究领域不够广泛、研究程度不够彻底的问题。

目前研究针对特定行业负债经营风险控制的成果相对较少。因此,本研究在负债经营风险控制的已有成熟理论前提下,结合目前我国经济形势,选取行业中的具体企业,在财务状况、面临的负债经营风险以及负债经营风险控制策略等方面进行分析,进而探讨该钢铁企业负债经营风险控制存在的问题以及问题存在的原因,在具体案例分析的基础上为该钢铁企业在负债经营风险控制方面给出可行性举措建议,以期为我国钢铁行业的负债经营风险控制提供有益思路。

1.3研究方法与内容

1.3.1研究方法

本研究采用以下几种方法进行钢铁企业负债经营风险控制研究:

- 文献研究法。通过网络资源(学校图书馆数据库)和学校馆藏的书刊,查阅大量国内外与负债经营、风险控制方向的论文与专著,并加以整理和分析,介绍负债经营和风险控制相关概念和理论,未开展具体案例分析寻找理论依据。

- 案例分析法。本研究选取钢铁行业代表企业A企业为例,有针对性地分析负债经营存在的风险及风险类型,并提出有效的风险控制建议。在案例分析过程中,本研究还通过采用统计分析的一些基础手段,对原始数据加以处理和分析,为案例分析过程提供具体的数据资料和背景基础。

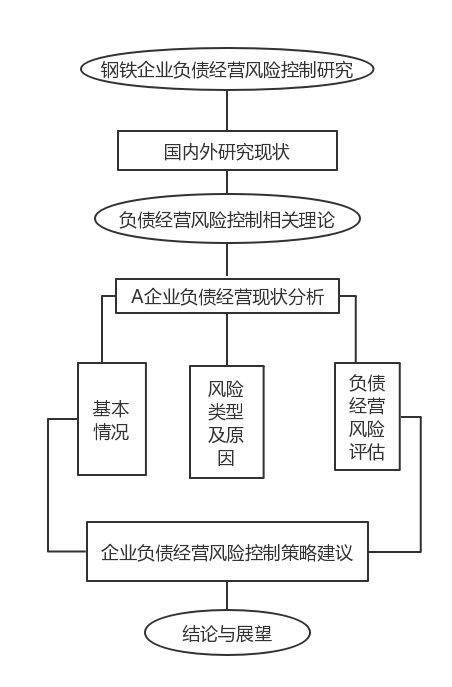

本研究的技术路线如下图1.1所示。

图1.1本研究技术路线图

1.3.2研究内容

本研究选取A企业作为具体研究案例,在我国当前钢铁行业发展的大背景下,综合分析A企业的财务指标,以初步评价A企业营运情况和经营成果,进而构建合适的风险评估模型,评估A企业的负债经营风险,从而对症下药提出A企业负债经营风险的应对措施。

本研究的研究成果对于拓宽风险管理研究实际应用领域,具有一定的现实指导意义。首先,本研究通过帮助A企业评估负债经营风险,从而提出企业应对负债经营风险的有效对策,有助于企业在钢铁行业回暖的情况下的快速摆脱困境,实现经济增长;其次,文章立足于整个钢铁行业,为全行业去杠杆化产能提供有益思路,可以帮助整个行业快速回春,提升钢铁行业的经济创造价值;最后,本研究研究有助于国家贯彻落实国家经济新政,帮助落实中央以去产能为首的供给侧结构性改革政策。

第2章 负债经营风险控制相关理论

2.1负债经营的基本涵义

负债经营指的是企业在经营过程中以自有资本金为基础,通过合法途径,有偿借用他人的资金来进行生产、经营以获取利润,增强企业盈利能力和市场竞争能力,达到企业扩张的目的,进而促进企业长远发展的经营活动。

负债经营也可以称为举债经营,企业一般举债方式有银行贷款、发行债券、融资租赁或者商业信用等。负债经营的收益与风险并存,对于现代企业经营来说是一把“双刃剑”,企业在获得财务杠杆效应、降低企业综合资本成本的同时,随着负债规模的不断扩大,各方面的风险也不断加大。

2.2负债经营风险类型及界定

负债经营风险是指由于负债所取得的经营收益不足以补偿负债的资金成本时所产生的财务风险。负债的偿还期一般都是固定的,且要到期支付利息,这一点与不同企业特点无关,所以当企业面临问题,导致整体经营情况不太良好时,企业往往面临着无法到期还本付息,乃至破产的风险。

负债的偿还期限不同,根据这一点,企业的负债可以分为两类:短期负债,长期负债,因此,企业负债经营的风险也可分为长短期负债风险。

2.2.1短期负债风险

短期负债一般指负债期限在一年以内的负债项目,主要包括:预收账款、一年以内的短期借款以及一年以内的应付票据等。短期负债具有筹资成本低、融资程序简便等优点,但同时也存在缺点,如筹资金额少、使用时间短,经常面临着到期偿还的威胁,给企业带来较大的资金压力,一旦到期无法支付本息,轻则影响企业信誉,会给企业后续生产经营带来困难,严重的话也会影响企业资金链,导致破产危机。企业的偿债能力一般与企业的流动性相关,客观上保障企业的流动资产总额在安全水平,财务指标上反映为流动比率的高低,若企业没有足够的流动资产来保障流动负债,不仅会影响企业的长期投资机会,还容易使企业陷入资金周转的困境。

另外,用短期负债融资意味着企业要不断举新债、还旧债,而市场利率往往是波动的,当市场出现有短期利率高于长期利率的现象时,企业会因为利率变动风险遭受巨大的经济损失。

2.2.2长期负债风险

长期负债一般是期限在一年以上的负债。相比之下,长期负债可筹资金额大,期限长。其主要用途是企业战略性长期投资,为企业战略发展提供后备力量。但由于在较长时期内的经济环境存在着较大不确定性,且企业经济状况也时刻在变动,因而风险较大。

一般来说,长期负债风险主要包括以下方面:

(1)利率变化风险。长期负债的利率一般是固定不变的。若国家经济政策发生变化或者资金市场供求严重失衡,致使利率大幅下降,企业仍按约定利率支付利息,企业将蒙受损失。

(2)偿债风险。负债的偿还期限通常是固定的,按照约定到期还本付息。假如企业用于投资项目而不能获得预期收益甚至亏损、企业整体经营不佳或者财务状况恶化,在此种情况下偿还大额负债对于企业来说是雪上加霜。无力偿债不仅导致企业资金链危机,而且影响企业信誉,甚至导致企业破产。

(3)财务杠杆负效应。财务杠杆是指固定性财务费用的存在而导致的普通股每股收益(EPS)的波动幅度大于息税前利润(EBIT)波动幅度,当息税前利润减少时,每单位利润所负担的固定资本成本就会随之增加,从而引起普通股每股收益更大幅下降。风险与收益并存,财务杠杆除了正效应,也可能产生负效应,主要表现为净资产收益的大幅下滑。当总资产利润率小于借款利率时,举债给企业带来的就是负效应。

(4)信用紧缩风险。当企业负债率过高而导致财务状况欠佳时,为了防范危险银行可能采取信用紧缩的政策,利率上调致使企业贷款的机会成本上升,债权人缩小放贷程度,不利于企业发展。

(5)长期负债短期使用风险。因长期负债的期限长,其利率一般高于高于短期负债利率,相对地其筹资成本也比短期借款高,如企业将长期负债的资金用于短期项目,对于企业来说是很不经济的行为。

(6)再融资风险。过度负债使企业资金筹措的能力降低。债务负担过重会导致企业无法到期按时还本付息,对企业信誉会产生不利影响。对于信誉好的企业来说,再次举新债还比较容易,反之,若是信誉不好的企业,银行或其他金融机构可能不愿意再次贷款给企业,无疑加大了企业再融资的风险。

2.3风险控制理论基础