互联网企业并购中的财务风险管理研究——以携程并购去哪儿网为例毕业论文

2020-02-15 19:36:03

摘 要

如今互联网 的时代,市场瞬息万变,新兴产业的兴起、传统模式的转变,对不少企业的冲击影响较大,不仅企业自身的核心竞争力减弱,甚至有的企业面临这生存的危机。因此不少企业为了扩大自己的市场份额提升自己的市场竞争力而开始兴起并购浪潮。然而并购也意味着面临一定的财务风险,不同的阶段可能出现的财务风险不一样,且企业之间组织结构、经营状况、管理模式、企业文化等多个方面的不同是并购是否成功的重要因素。通过对携程并购去哪儿网案例的研究,分析互联网企业在并购中的财务风险管理,进而从中归纳出有针对性的对策和措施,为其他有并购想法的企业提供一些参考和有实践性的建议。

本文分析探讨了我国互联网企业在并购中的特点,在此基础上总结出了我国互联网企业在并购的不同阶段中可能存在的财务风险,包括并购前的估值风险、并购中的融资和支付财务风险以及并购后的财务整合风险。基于这三方面,本文分析了携程并购去哪儿网的案例,指出其并购风险在于高估了去哪儿网的成长性与盈利能力而导致的股权稀释,并购后期双方业务整合的风险,双方企业文化、管理模式、市场和产品等方面都有差别。

研究结果表明,携程对去哪儿网的并购总体来说是成功的,二者的合并提高了其市场占有率和盈利能力,并扩大了其盈利空间。

关键词:携程;去哪儿网;财务风险管理;互联网企业

Abstract

Nowadays, in the era of Internet , the market is changing rapidly, the rise of emerging industries and the transformation of traditional modes have a great impact on many enterprises. Not only the core competitiveness of enterprises is weakened, but some enterprises are even facing the crisis of survival. Therefore, in order to expand their market share and enhance their market competitiveness, many enterprises began to rise merger wave. However, merger and acquisition also means facing certain financial risks. Different financial risks may appear in different stages, and the differences in organizational structure, operation status, management mode, corporate culture and other aspects between enterprises are important factors for the success of merger and acquisition. Through the case study of ctrip merger and acquisition of qunar, this paper analyzes the financial risk management of Internet enterprises in merger and acquisition, and then summarizes targeted countermeasures and measures, providing some reference and practical Suggestions for other enterprises with merger and acquisition ideas.

This thesis analyzes and discusses the characteristics of Chinese Internet enterprises, and on this basis summarizes the possible financial risks of Chinese Internet enterprises in different stages of mamp;a, including pre-mamp;a valuation risks, financing and payment financial risks in mamp;a, and post-mamp;a financial integration risks. Based on these three aspects, this paper analyzes the case of ctrip's acquisition of qunar, and points out that the risk of its acquisition lies in the equity dilution caused by overestimating the growth and profitability of qunar, the risk of business integration of the two sides in the later stage of merger and acquisition, and the differences in corporate culture, management mode, market and products between the two sides.

The results show that ctrip's acquisition of qunar is generally successful. The combination of the two companies has increased its market share and profitability, and expanded its profit space.

Key words: Ctrip; Qunar; Financial risk management; Internet enterprise

目 录

第1章 绪论 1

1.1 研究目的及意义 1

1.1.1 研究目的 1

1.1.2 研究意义 1

1.2 国内外现状分析 1

1.2.1 国外研究现状 1

1.2.2 国内现状分析 2

1.2.3 文献综述 3

1.3 研究内容和方法 3

1.3.1 研究内容 3

1.3.2 研究方法 4

第2章 互联网企业并购风险相关理论及成因 5

2.1 并购的类型 5

2.2 并购过程中可能出现的风险 5

2.2.1 目标企业价值评估风险 5

2.2.2 并购过程中融资风险 5

2.2.3 并购过程中的支付风险 5

2.3 目标企业价值评估风险的成因 6

2.3.1 并购双方信息的不对称 6

2.3.2 并购企业在估值时运用了不恰当的评估方式 6

2.4 企业并购融资风险的成因 6

2.4.1 筹资渠道选择不当 6

2.4.2 融资支付方式选择不当 6

2.5 企业并购支付风险的成因 7

2.5.1 现金支付所面临的财务风险 7

2.5.2 股票支付所面临的财务风险 7

第3章 携程并购去哪儿网案例背景 8

3.1 并购双方情况介绍 8

3.1.1 携程网公司概况 8

3.1.2 去哪儿网公司概况 8

3.2 携程并购去哪儿网动因分析 9

3.2.1 提供盈利能力 9

3.2.2 提高了市场份额 9

第4章 携程并购去哪儿网财务风险分析 11

4.1 并购前企业价值评估风险 11

4.1.1 主要财务指标和盈利能力分析 11

4.1.2 双方发展状况分析 14

4.1.3 外部的市场竞争力风险分析 14

4.2 并购中的财务融资和支付风险 15

4.3 并购中财务运营整合风险 15

第5章 互联网企业并购财务风险管理启示 17

5.1 携程并购去哪儿网案例的财务风险管理启示 17

5.1.1 并购前做出正确的价值评估 17

5.1.2 并购后合理控制股权比例和业务创新来降低财务整合风险 17

5.2 互联网企业并购的财务风险防范启示 18

5.2.1 从自身发展实际情况制定并购战略 18

5.2.2 结合自身状况选择合适的支付手段 18

5.2.3 注重并购后期的整合工作开展 19

第6章 结论与展望 20

6.1 研究结论 20

6.2 研究展望 20

参考文献 21

致谢 22

第1章 绪论

1.1 研究目的及意义

1.1.1 研究目的

在如今互联网 的时代,市场瞬息万变,新兴产业的兴起、传统模式的转变,对不少企业的冲击影响较大,不仅企业自身的核心竞争力减弱,甚至有的企业面临这生存的危机。因此不少企业为了扩大自己的市场份额提升自己的市场竞争力而开始兴起并购浪潮,市场上并购交易数量日益增多,交易地数额也越来越大。先有美团、大众点评宣布合并,后有蘑菇街美丽说、世纪佳缘和百合网也相继加入并购浪潮。在这种背景下,携程并购去哪儿网就成为了一个典型案例。毕竟在我国的旅游市场上,携程和去哪儿网在这个领域处于数一数二的地位,因此这两家旅游公司的合并都会对旅游市场造成比较大的影响。然而,企业并购是一个较为复杂的经济行为,在并购前需要对并购企业做出正确的估值,并且分析潜在的财务风险,进而合理的规避一些不必要的风险。

1.1.2 研究意义

理论意义上,通过运用案例分析法、财务指标法来进行分析企业并购中的财务风险管理。通过研究企业双方的发展现状、运营情况,双方在并购过程总所运用的类型和方式,分析出企业并购中的财务风险。再根据这些风险,提出相应的规避方式和降低风险的措施。有的风险毋庸置疑是无法消除的,但是能够通过一些方式能够降低风险,有利于企业更好的发展。

现实意义上,携程和去哪儿网作为国内数一数二的两大平台,若是合并后,市场占有率可达到70%,尤其是在机票和酒店方面优势较为明显,其他企业难以与之抗衡。这次合并改变了国内在线旅游行业的结构和发展。通过对携程并购去哪儿网案例的研究,分析互联网企业在并购中的财务风险管理,进而从中归纳出有针对性的对策和措施,为其他有并购想法的企业提供一些参考和有实践性的建议。

1.2 国内外现状分析

1.2.1 国外研究现状

关于并购风险的含义,外国学者哈雷(2008)的观点是:企业并购会遇到的风险有很多方面的原因,包括并购行为的失败,市场价值增加,管理成本的下降以及并购之后市场价值受到一定程度的破坏[1]。

国外关于互联网企业的并购研究主要集中在动因和风险识别方面。在并购的动因方面,Hely(1992)从经济学角度提出,企业并购的战略动因在与对已有的经营资源进行的重新配置,通过资源重新配置和整合运作,从而保证资源得到最理想的利用效果[2]。通过对于双方资源的优化重组,能够发挥出资源的最大效益。互联网企业的并购整合是再创造的历程,目的是为了增强企业的业务能力和创新能力[3]。

关于互联网企业并购的财务风险识别方面,Agrawal(2002)等选取了千余个合并案例作为对象进行研究后表明,接近50%的并购没有达到并购前的预期绩效,企业业绩在并购四年后普遍出现下滑趋势,股东回报率明显减少[4]。企业并购这一行为并不可能是百分之百成功的,在并购前和并购中甚至并购完成后都会面临各式各样的财务风险[5],例如并购前没有充分的了解目标企业的真实情况,制定了错误的并购计划;并购过程中双方的经营理念、企业文化等方面有较大的差异,且在后续的工作中并没有很好的处理好这些差异;企业双方信息的不对称带来的并购的失败,企业利润下滑,股东权益的减少等消极影响[6]。

1.2.2 国内现状分析

(1)关于企业并购的财务风险的定义

郭漫(2013)对于企业并购财务风险的定义的观点如下:企业并购后如果财务状况恶化了或者导致并购收益不确定了,那么一定是由于财务风险导致的,而这种财务风险可能是由并购的时的定价、融资手段、支付手段的决策不当引起的[7]。郭漫的这个观点比较有可取之处,互联网企业通过网络、通信等技术快递传递信息,创造大数据库,能够快速的辨别不同消费者的消费倾向,提高了效率。因此,企业在并购中可能遇到的大多数风险都需要去界定。

(2)关于并购财务风险成因的研究

在企业并购中,财务风险是不可避免的风险项。而针对企业并购中财务风险的成因,我国学术界也进行了一定的研究。卫金华(2011)提出财务风险存在的主要原因是企业对于自身并购动机缺乏细致的思考,对目标企业的实际状况缺乏了解[8];这样局限性的外部环境会在很大程度上致使财务风险加剧。侯明花(2010)则认为企业并购中,双方企业信息都存在或多或少的不透明,而这样的信息不对称会导致并购双方对于对方的实际情况产生错误评估,尤其是在财务状况上会产生很大的偏差,而这样势必会导致并购中出现财务风险[9]。因此,对于双方企业的充分了解是企业并购最为关键和基础的环节,明确并购的动机,了解对方企业的经营状况和财务状况,做出合理的并购计划,才能从根源上降低财务风险。

(3)并购风险意识和识别

并购结束后需要充分利用和整合企业的资源,对资源配置进行优化才能达到提高企业效率和质量的效果。学者李金田(2012)曾经表达过以下观点:定价风险、融资风险、支付风险是企业并购财务风险的重要组成部分。这几个部分相互影响、相互制约。某一个步骤的实施出现错误必然会对其他环节产生不可估量的影响[10]。因此,在做决策的时候需要充分考虑多个方面的因素。

1.2.3 文献综述

可以看出,国内外的学者对于互联网企业并购方面的问题有比较丰富的研究,特别是对于互联网企业并购的财务风险方面有较为深入的涉及。国外的相关研究比我国的研究要早一些,在1980年我国才开始探索关于企业并购的相关理论。估值风险、融资风险、支付风险是企业在并购过程中不容忽视的三个重要的风险,且这几种风险相互影响,一方的变化会引起其他方面的变化。对于在线旅游行业来讲,认真踏实的收集资源、做好渠道、服务和产品等方面,打造出自己真正的核心竞争力,并购确实是实现这个目标的有效途径。但是,必须要知道的是,尽管互联网这一形式能给企业带来许多的便利,但是它仍不能满足企业所有的需求。

1.3 研究内容和方法

1.3.1 研究内容

本文内容分为6章来对互联网企业并购财务风险管理的问题进行研究。

第1章绪论剖析了本文的研究目的和研究意义,还介绍了国内外的研究现状以及本文的研究方法。

第2章主要介绍了互联网企业并购风险的一些相关理论,包括并购的类型、并购中可能出现的风险等方面的理论知识。介绍了企业并购财务风险的成因,主要从目标企业价值评估的风险,融资的风险和支付的风险这三个方面来进行分析。

第3章主要介绍携程并购去哪儿网这一案例的背景,具体包括携程和去哪儿网双方企业的历史发展以及经营状况。还对携程并购去哪儿网的动因进行了分析。

第4章主要是对携程并购去哪儿网这一案例进行财务风险分析。从主要的财务指标和盈利能力、发展状况等角度分析出并购前的估值风险,以及并购中的财务融资和支付风险,以及并购结束后运营的整合风险。

第5章主要介绍了互联网企业并购财务风险管理的企业,由携程并购去哪儿网这一典型案例延伸出针对互联网企业的财务风险防范的措施。

第6章研究结论与展望是综合全文的分析研究,总结本文的研究成果,分析得出研究结论,并对这个研究领域进行一定的展望。

1.3.2 研究方法

①文献研究法。通过研究国内外关于互联网企业并购的相关文献,对于企业的并购风险的定义、并购行为的成因以及具体哪些风险进行研究。

②财务指标分析法。通过了解携程和去哪儿网双方企业的资产负债表和利润表,并对主要的财务指标进行分析,研究并购前后双方经营状况、盈利状况的变化是否呈现出好的趋势,据此判断出此次并购是否成功。

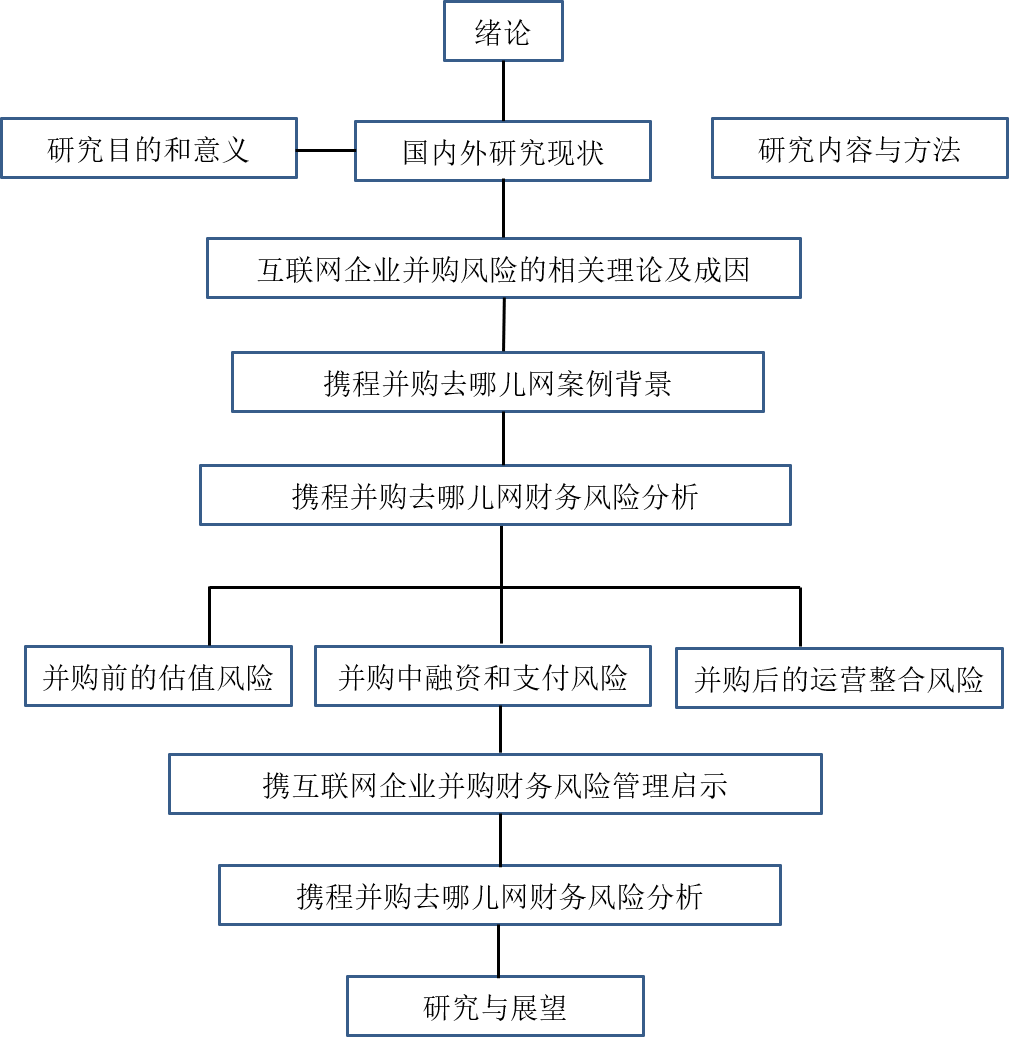

本文研究的技术路线见图1.1。

图1.1 技术路线图

第2章 互联网企业并购风险相关理论及成因

2.1 并购的类型

并购的基本类型分为三种:横向并购、纵向并购和混合并购[7]。横向并购是指多个生产销售相同或者类似产品的企业之间发生并购行为;纵向并购指的是在业务的前后,或是在生产环节或是在销售环节有所联系的方面进行合并;混合并购即将横向和纵向相结合的一种方式。

2.2 并购过程中可能出现的风险

2.2.1 目标企业价值评估风险

企业进行并购之前,必须对拟并购企业进行价值评估,以有效防范并购失败风险。价值评估的内容必须包括目标企业披露的相关信息,例如资产负债表、现金流量表等信息,对这些部分需要进行充分了解。相关的财务指标信息、拟并购企业的盈利风险、偿债能力等也需要充分了解,尽可能地掌握最接近真实的信息,减小价值评估出错从而带来的并购错误决定的风险。

2.2.2 并购过程中融资风险

企业在并购过程中也会涉及到融资问题。常见的融资方式有三种:现金支付、换股并购、杠杆支付[7]。企业在是否融资这一问题的抉择中需要考虑对方企业的经营能力和偿债能力等, 投资者需要大量的资金,这一笔资本原本就难以得到,另外还会受到企业规模、企业盈利水平等多方面的影响,难度会更大。因此,若是目标企业不能达到并购企业的目标和要求,企业成功并购的可能性就会比较小。

2.2.3 并购过程中的支付风险

我国企业并购中涉及到的支付方式主要有三种:现金支付、杠杆支付和股票支付[7]。传统的股权支付方式是并购双方将一定比例的股份进行股权交换。现代更便利的股权支付方式是定向增发加换股、回购加换股。因为债券比投票的市场风险性更低,所以近年来更多的企业选择可转换债券方式若是用股票支付的方式,则将受到换股比率的影响,例如企业的换股比率不合适的话,那股东权益就会被稀释,从而会下降。因此无论是哪种支付方式都存在一定的风险。