中小型机构风险投资分析——以浩方创投为例毕业论文

2020-02-15 16:52:47

摘 要

风险投资行业作为高收益与高风险行业,风险投资行为需要很强技术性。我国风险投资行业自2004年以来发展迅猛,风险投资机构数量不断增加,而中小型风险投资机构在我国风险投资机构中占了绝大多数,因此对中小型风险投资机构研究能对风投行业有很大作用,本文第一章简要介绍研究方向,第二章通过对风险投资行业的一些统计数据对进行分析并初步得出相关结论,第三章通过对浩方创投进行细化问题分析并验证相关结论,最后得出在风险投资3个阶段得出适合中小型风险投资机构的措施,使得中小型风险投资机构能在资本严冬的情况下得以生存。

关键词:风险投资;浩方创投;中小型风险投资机构;

Abstract

As a industry with high risk and high profit,venture investment needs many skills.Chinese venture investment has been developing rapidly in recent years. Small and medium-sized venture capital institutions account for the vast majority of venture capital institutions in China. Therefore, research on small and medium-sized venture capital institutions is of vital importance.The first chapter of this research is to introduce the direction of this research , the second chapter analyses some statistical data about venture capital industry and draw some conjectures about what small and medium-sized venture capital institutions can do to remain operation. The third chapter analyses the Haofang venture capital and verify the conjectures through this, and draw some conclusions that would be suitable for small and medium-sized venture capital institutions,so they can survive in the harsh winter of capital.

Key Words:venture investment;Haofang venture capital;small and medium-sized venture capital institutions

目录

第一章绪论 1

1.1选题背景 1

1.1.1风险投资简介 1

1.1.2选题目的及意义 1

1.2研究方法与研究思路 1

1.2.1研究方法 1

1.2.1研究思路 2

1.3国内外研究动态 2

1.3.1筹集投资资本研究 2

1.3.2对企业进行风险投资研究 2

1.3.3资本退出研究 3

1.3.4小结 3

第二章中小型机构风险投资分析 4

2.1 我国风险投资发展 4

2.2中小型风险投资机构资本筹集分析 4

2.3中小型风险机构进行风险投资分析 6

2.3.1专业化与多元化策略 6

2.3.2分阶段投资策略 8

2.3.3联合投资策略 9

2.4中小型风险机构资本退出分析 9

2.5中小型风险机构风险投资小结 10

第三章浩方创投分析 12

3.1 浩方创投简介 12

3.2投资资本筹集分析 12

3.3进行风险投资相关分析 13

3.3.1专业化与多元化策略相关分析 13

3.3.2分阶段投资策略相关分析 15

3.3.3联合投资策略相关分析 16

3.4资本退出相关分析 17

3.5小结 18

3.6运用结论分析浩方创投风投典型案例 19

第四章结论与展望 20

4.1中小型机构风险投资结论 20

4.2研究展望 20

4.2.1缺陷: 20

4.2.2未来研究方向 20

参考文献 21

致 谢 22

第一章绪论

1.1选题背景

1.1.1风险投资简介

风险投资指的是风险投资家或者风险投资机构向自身看好的具有发展前景的企业投入一定数量的资金,以帮助企业更加迅速地成长为前提而获得企业一部分股权,在企业成长起来之后退出企业以获得收益。其中大部分投资对象为初创企业,因此风险投资也叫创业投资。现代风险投资行业从19世纪末期开始逐渐发展,最初是当时美国的部分私人银行向诸如铁路等当时的新兴行业或者高利润行业投入了可观的资金,最终从中收获了高额回报。这类投资行为使得不少缺乏资金但是有发展前景的企业最终成功上市,现在风险投资业已经成为一种高回报高风险的行业。

风险投资对初创企业存在重大的意义。英美等国的风险投资协会做过调查显示,有57%的高科技企业认为,如果没有风险投资,他们的企业早就不存在了[1]。风险投资的目的是高额利润而不是控制企业,因此当投资者得到高额的回报之后便会采用适当的方式退出企业[2]。而风险投资退出方式中IPO为最理想退出方式,其他退出方式包括并购,股权转让,公开市场减持和现金分红等。一个完整的风险投资一般以筹集资金—投资企业—资金退出这3个步骤作为一个循环,因此对风险投资的分析也往往从这3个步骤开始分析。

1.1.2选题目的及意义

在我国风险投资市场中,风险投资机构数量众多,但是对风险投资机构规模定义并不明确,因此本文将机构管理资金规模在1亿美元以内的风险投资机构归类于中小型投资机构,而超过1亿美元的那部分机构归类于大型投资机构。由此分类方法进行分类会发现我国中小型风险投资机构占了百分之90以上。而2018年4月的资管新规限制了银行资金的流动,机构从社会和银行募集资金的难度加大,而政府引导基金一直存在出资比例受到限制的情况,因此2018年募资难的问题使各种规模风险投资机构的生存均受到了影响,其中中小型风险投资机构影响更甚,因此对中小型风险投资机构的研究显得尤为重要。本文通过对风险投资行业的一些统计数据对进行分析并大致推测出适合中小型风险投资机构措施,并通过对浩方创投进行分析,验证推测结果。最终在风险投资3个阶段得出适合中小型风险投资发展的措施,使得中小型风险投资机构能在这个这个资本严冬情况下得以生存。

1.2研究方法与研究思路

1.2.1研究方法

包括数据搜集,文献搜集,数据分析,案例分析,对比验证。数据搜集方面私募通,中国知网,CVsource,投中信息,万方数据库,百度,学校图书馆等网站为本文提供了充实的数据和文献资料。

1.2.1研究思路

中小型风险投资机构在风险投资机构中的数量占比超过百分之90,因此全国风险投资机构的数据也能在很大程度上代表中小型风险投资机构的选择。所以本文主要将全国风险投资机构数据近似代表中小型风险投资机构数据进行分析并推测适合中小型风险投资机构行动方针,并通过分析浩方创投的投资模式,验证之前的推测并针对浩方创投这类中小型风险投资机构得出正确的理论结论,最后尝试运用理论结论对浩方创投的典型案例进行分析以验证结论的可行性,最终得到具有针对性与可行性的适合中小型风险投资机构的结论。

1.3国内外研究动态

Cap, J.(2018)[3]在其文章开头便强调了风险资本对于初启动企业的重要性,因而我们有必要全面认识风险投资。风险投资大致有3个步骤,分别是筹集投资资本,对企业进行风险投资和机构投资资本的退出。即以筹资-投资-撤资三个步骤为一循环,国内外文献对这3个步骤有详细研究。

1.3.1筹集投资资本研究

风险资本主要有政府财政资金、个人资金、风险投资机构资金、大企业资金和银行等金融机构资金[4]。而将我国风险投资资本来源与国外的进行对比,会发现政府资本和由政府政策有关的银行贷款在风险资金中比例远大于国外,目前普遍观点认为我国风险投资起步时间晚,政府能通过法律法规制定使得我国风险投资行业有一个良好投资环境,同时能增加国家对市场调控,与国家政策相互配合,对风险投资机构引入政府资本持肯定态度。

1.3.2对企业进行风险投资研究

这方面研究主要在研究机构的风险投资策略上,风险投资策略大致分为专业化策略与多元化两种策略取舍;分阶段投资策略;联合投资策略。

专业化和多元化策略研究中,Gupta 和 Sapienza(1992)[5]通过实证了在得出普遍情况下,投资企业阶段越早期,则越倾向专业化的投资策略;规模越大的风险投资机构,则在地域与行业方面更加偏向多元化战略的结论。Han[6]则是从建模方向模得出了相近结论。而有研究表明VC评估和管理初创企业的能力会随着知识多元化程度的提高而降低,故需要两者中作出合理取舍。

分阶段投资策略研究中,Bergemann和Hege[7]认为如果被投资企业项目达到要求,则会按照原计划投资或者增加投资。反之则会停止投资或者减少投资。Tian [8]的研究认为分阶段投资能对被投资企业有监督作用,风险投资机构会对人员监督成本与分阶段投资的注资成本作出对比,如果直接采用人员监督成本大于分阶段投资注资成本,则风险投资机构会采用分阶段投资以降低人员监督成本;反之减少投资阶段。

联合投资策略研究分2种观点,Lockett 和 Wright(2001)[9]通过对英国风险投资机构的问卷调查得出了联合投资策略的最大作用是风险分担,其次是得到未来交易机会,再其次是资源互补。佘友明[10]的研究则认为,联合投资能让前景较好的企业在发展前期时候股权稀释不那么大,即联合投资正效应大于负效应。另一种则是正效应小于负效应。

1.3.3资本退出研究

范伯乃[11]通过实证研究得出了IPO能获得最大收益的结论,支持IPO为主要退出方式。而relander[12]对剩下的风险投资退出方式诸如股权转让和并购等深入研究后发现,现实中被投资企业往往很难达到上市所需的条件,因此现实中股权转让是最佳退出方式。

1.3.4小结

本文对中小型机构风险投资的分析也将依照风险投资的3个步骤来进行分析,对于资本筹集方面,可从机构募集基金来源方面来分析。对企业进行风险投资方面,则主要对投资的3个策略分析,可通过研究投资行业与地域,分析专业化与多元化策略;研究投资轮次与是否参与后续投资分析分阶段投资策略;研究单独投资事件分析联合投资策略。对于资本退出方面,主要从退出方式统计,来做出分析与推测。

第二章中小型机构风险投资分析

2.1 我国风险投资发展

我国风险投资行业从20世纪80年代李宗南博士协助中国大陆成立第一家风投“中国高新技术风险投资公司”开始,但是该公司政府干预严重。而过多的的行政干预势必导致效率的下降[13]。于是在1998年中国高新技术风险投资公司亏损严重,被迫关闭,风险投资发展蒙上一层阴影。之后国家各个方面都在更多地引进市场力量,减少国家控制,风险投资也将在我国进入一个新的发展阶段[14]。深圳中小板于2004年开启,该IPO 的退出方式成功为风险投资资本退出提供了优良渠道,我国风险投资开始飞速发展。

根据CVsource数据显示,近十年来每年风险投资机构都在增加,以2015年增长最多,达到2071家,平均每天成立5.67家。在2018年骤降,为近10年最低,一方面是由于风险投资行业已经逐渐趋于饱和,另一方面是2018年4月的资管新规使得银行资金流动受限,机构从社会和银行募集资金的难度加大,而政府引导基金的出资比例受限问题,因此2018年募资难的趋势无法得到有效缓解,因而影响了各类规模机构的成立。

表2.1 2009至2018年每年新成立的风险投资机构数

时间 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 |

新成立机构数 | 517 | 834 | 967 | 693 | 648 | 1193 | 2071 | 1548 | 1608 | 434 |

2.2中小型风险投资机构资本筹集分析

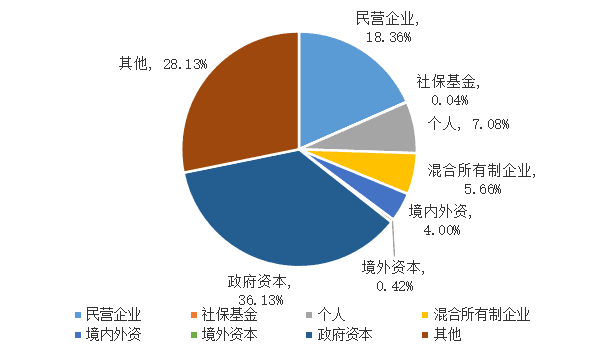

资本筹集是每个风险投资机构需要做的第一件事,也是风险投资环节的第一个步骤,本文对中小型机构资本筹集主要对其募资资金来源类型进行分析,以2016年中国创业风险投资资本来源为例,如下图所示:

图2.1 2016中国创业风险投资资本来源

可以看出我国风险投资机构募资来源看似丰富,政府资本仍占据主导地位,占全部资本来源的3分之1,但是很多来源占比并不高,可以看出我国风险投资发展与国外仍旧有很大差别,美国等风险投资业发达国家,其募集资金主要来源是养老金,占比超过百分之50。造成两者差异的原因大致有2个,首先是我国风险行业起步不久,制度规范不完全,由于信息不对称导致企业和个人等资本对进入风险投资行业处于保守态度。

另一方面与我国国民独特的储蓄思想有关,想较于其他国家国民的理财态度,我国国民对风险的厌恶程度明显大于国外人民,在拥有巨大财富后更倾向稳定收益,保足财富。

在当前我国风险投资行业发展状况下,政府资本的进入能带来巨大收益。一方面是在政府资本进入风险投资机构后,能对其他种类的资本产生吸附效应,政府资本通过参与风险投资机构基金,对风险投资机构以参股、资助、补贴等方式向外界作出了一种担保,增加人们对于该风险投资机构的信心,从而减少了风险投资机构募资难度,提高了风险投资机构的规模,减少了外界由于信息不对称造成的损失。另一方面,有政府资本参与投资的被投资企业更容易获得后续融资机会,因为如果有政府资本参与,政府资本同样起到了对该企业一定的担保作用,显示了政府对于该企业前景的看好,使得该企业更容易获得或许融资机会。

由于政策对政府资本参与筹资比例的限制,政府资本一般不能超过40%,因此风险投资机构投资权利不会受到太大影响。因此在资本筹集方面,推测中小型风险投资机构应主动争取与政府取得联系,积极引入政府资本以减少募资难度。

2.3中小型风险机构进行风险投资分析

2.3.1专业化与多元化策略

专业化策略指在自己熟悉领域进行投资,多元化策略指对多个行业,地域进行投资。这两种策略因其表现常常相悖,常在一起分析并进行取舍。对于这两种策略的分析,主要可以通过风险投资机构对其进行风险投资的行业选择与投资企业地域的选择进行分析然后作出推测。

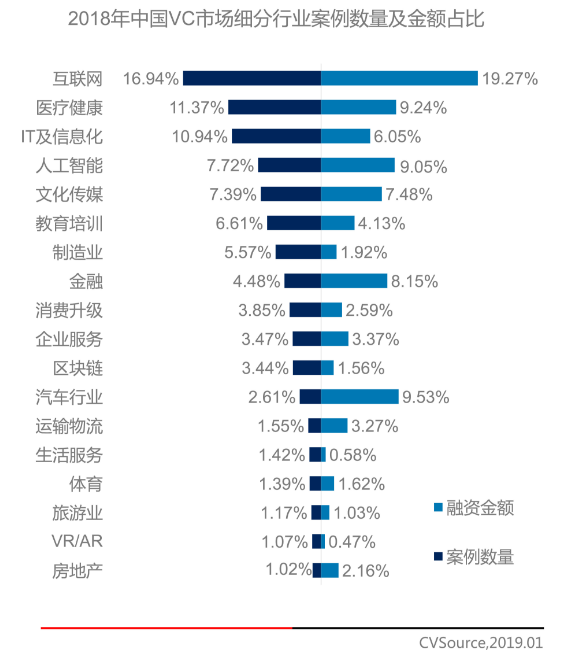

1.投资行业分析

图2.2 2018年中国风险投资行业投资案例数量及金额占比

根据VCSourece的统计数据显示,在2018年我国VC市场中,互联网,医疗健康,IT行业作为投资案例最多的3个行业,接近占了VC市场的40%,几乎占据风险投资业的半壁江山,而风险投资机构选择投资领域时候主要从3个方面考虑,首先是广阔的市场,市场广阔能提供足量的消费者,使该行业的企业有更多发展机会。其次是风险投资之后的见效时间短,这样风险投资机构能快速观测企业成长速度,决定未来投资情况。最后还需要考虑该行业可发展空间与利润回报情况以保障收益。而在当今这个互联网时代,互联网行业服务对象是全世界,市场广阔,同时互联网如今作为新兴行业的代表之一,产品更新换代的速度极快,使得该行业仍旧存在极大发展空间,并且投资之后见效时间快,利润巨大,因此成为了最受风险投资机构青睐的行业。

但是由各个行业在2018风险投资市场占比可以看出,即使是占比最大的互联网行业,也仅占了16.94%,与其他行业相比差别不大,因此推测中小型机构投资行业以多元化为主。

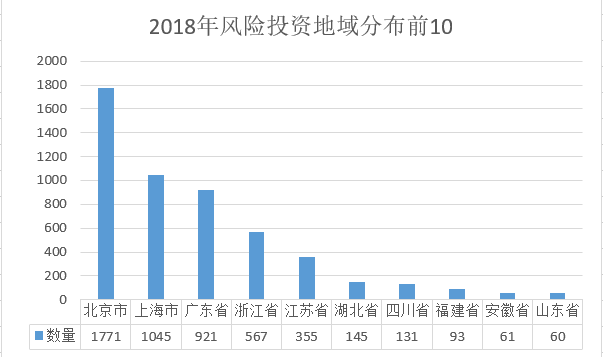

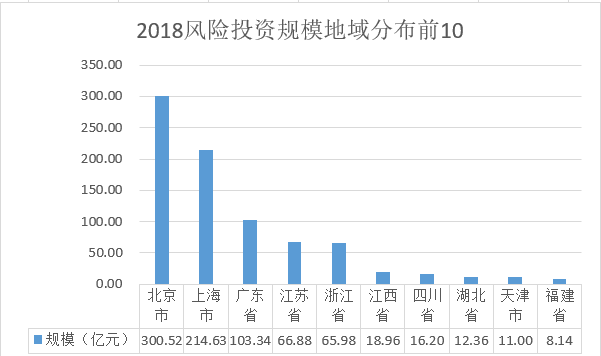

2.投资地域分析

图2.3 2018中国风险投资数量地域排名前10

图2.4 2018风险投资规模地域排名前10

通过投中信息对2018年风险投资地域的数据统计可以看出,风险投资机构投资地域差异巨大,排名前5的地区与之后地区投资差别巨大,对这5个地区单独进行分析可以发现,除了北京,另外4个地区属于经济发达的东部沿海地区,良好的经济环境孕育了丰富的创业企业,从而对风险投资产生了巨大的需求。而北京作为国家政治中心,具有更加得天独厚的优势,国家政策的实施常常在北京进行试点,同时这儿也有大量知名高校和研究机构,每年会在北京诞生大量的新的科研成果,这些新成果为更多企业的诞生奠定了基础。

总体来说,风险投资行业在我国中部和东部地区较为发达,我国西部地区的发展仍需提高。因此,本文推测中小型机构风险投资地域以专业化策略为主,即选择投资我国长三角地区,广东或者北京等经济发达地区的初创企业。