“互联网 ”背景下民营银行信贷风险管理研究毕业论文

2020-02-15 16:53:28

摘 要

“互联网 ”背景下的民营银行有助于我国形成多层级、结构合理的银行体系,但互联网民营银行面临的贷款风险严重影响其发展。如何有效管理、评估、控制其贷款风险成为了目前研究的重点内容。因此,本文选取了国内首家开业的深圳前海微众银行作为案例,在介绍互联网民营银行相关文献综述的基础上,阐述了我国民营银行发展概况,从道德风险、资本约束风险、信息风险分析了“互联网 ”背景下民营银行的信贷风险特征并论述了其存在的问题,随后从微众银行贷款风险管理组织结构、管理流程、管理方式等方面进行了分析,提出了其存在信用数据收集不全、贷后资金追踪手段缺失、贷款产品设计存在缺陷等问题,最后从民营银行和监管当局两方面对民营银行贷款风险管理提出了对策建议:扩充数据获取途径、改进贷款产品设计、加强与传统银行合作、采用适度监管措施、加强征信平台建设。

关键词:贷款风险;微众银行;民营银行;互联网+

Abstract

Private banks in the context of "Internet " will help China to form a multi-level, well-structured banking system, but the risk of loans faced by Internet private banks seriously affects its development. How to effectively manage, evaluate and control the risk of loans has become the focus of current research. Therefore, this paper selects Shenzhen Qianhai Weizhong Bank, which was the first in China, as a case study. Based on the introduction of the literature review of Internet private banks, this paper expounds the development of private banks in China, from moral hazard, capital constraint risk and information risk analysis. The characteristics of credit risk of private banks under the background of "Internet " and the problems of their existence were discussed. Then, the organizational structure, management process and management methods of loan risk management of Weizhong Bank were analyzed, and the existence of credit data collection was proposed. Incomplete, lack of tracking methods after loan and lack of design of loan products, and finally proposed countermeasures for private bank loan risk management from private banks and regulatory authorities: expanding data access, improving loan product design, strengthening and tradition Bank cooperation, adoption of appropriate regulatory measures, and strengthening the construction of credit information platforms.

Key Words:Loan risk;We Bank;Private Banks;Internet Plus

目 录

摘要 I

Abstract II

第1章 绪论 1

1.1研究背景与意义 1

1.2 国内外文献综述 1

1.2.1 国外研究综述 1

1.2.2 国内研究综述 3

1.2.3 研究述评 4

1.3 研究内容 4

1.4 研究方法 5

第2章 “互联网 ”下我国民营银行信贷风险管理现状 6

2.1 “互联网 ”下我国民营银行发展概况 6

2.1.1 民营银行发展总体概况 6

2.1.2 民营银行资产概况 6

2.1.3 民营银行存贷款概况 7

2.2 “互联网 ”下我国民营银行信贷风险特征 8

2.2.1 贷款审查风险 8

2.2.2 信息不对称风险 8

2.2.3 非财务性信息风险 8

2.2.4 信息被盗风险 9

2.3 “互联网 ”下我国民营银行的信贷风险管理存在问题 9

2.3.1 资金来源受限 9

2.3.2 信用数据较匮乏 9

2.3.3 针对特殊信贷对象评估和风险应对模式尚不完善 10

2.3.4 互联网技术问题凸显 10

第3章 微众银行信用风险管理案例研究 11

3.1 微众银行贷款风险管理组织结构 11

3.2 微众银行贷款风险管理流程 11

3.2.1 贷前调查 11

3.2.2 贷时审查 13

3.2.3 贷后管理 13

3.3 微众银行贷款风险管理方式 14

3.3.1 纯线上小贷管理 14

3.3.2人工智能辅助线上管理 14

3.3.3 区块链专利技术的应用 15

3.4 微众银行贷款风险管理的问题 16

3.4.1 社会信用平台缺乏 16

3.4.2 缺乏获取信用数据的途径 17

3.4.3 客户贷后资金用途追踪缺失 17

3.4.4 贷款产品设计存在缺陷 17

第4章 “互联网 ”下民营银行信贷风险管理对策建议 19

4.1 民营银行方面 19

4.1.1 扩充数据获取途径 19

4.1.2 改进信贷产品设计 19

4.1.3 加强与传统国有银行的合作 19

4.2 监管当局方面 20

4.2.1 采用适度的监管强度 20

4.2.2 加强征信平台建设 20

参考文献 22

致谢 23

第1章 绪论

1.1研究背景与意义

在2013年中,国务院曾出台《关于金融支持经济结构调整和转型升级的指导意见》,该文件主要作用是鼓励进一步发挥好资本作用,鼓励民间资本在社会资金中大力投入。这个文件的出台为今后民营银行的未来打下坚实政策基础。进入2015年,随着互联网在我国的普及和快速发展,以及“互联网 ”概念的提出,我国互联网规模已发展壮大,民营银行也逐步产生。根据官方发布的数据可以看出,全国互联网普及率达全国人口三分之二,网民数量日益攀升。从报告中还可以看到,用户在实体线下进行消费时,通过手机支付比例超过65%,并且使用的支付软件通常为支付宝和微信支付。通过互联网行业与金融行业的相互整合,即以线下和线上相互结合的方式,加速促进了金融行业的改革和创新,并由此对我国传统的商业银行产生了一定影响,其中民营银行的产生便是两者整合的代表。

在我国存贷利差逐渐缩小、互联网普及率快速增加、传统商业银行利润持续减少的大背景下,民营银行走了上发展的快车道。这种融合了互联网和商业银行特色的民营银行在我国起步较晚,2014年第一家民营银行才开业,但是到2017年就已经有17家民营银行被批准可以进行营业,所有民营银行总资产超过3000亿元,同比增长85.22%。值得注意的是,以互联网平台为营业基础的民营银行几乎都存在用户信用数据不全、信贷产品种类较少、平台性能波动大等问题,这些都会为信贷风险的产生埋下隐患。因此亟需对互联网民营银行贷款风险管理进行分析、探究。

本文选取国内首家开业的深圳前海微众银行作为案例分析对象,在阐述微众银行业务模式、盈利情况、主要成效等方面的基础上,从贷款风险管理组织结构、贷款风险管理流程、贷款风险管理方式对微众银行信贷风险管理进行细致分析,提出存在的问题,并给出“互联网 ”模式下民营银行贷款风险管理的对策建议,期望可以降低互联网民营银行贷款风险、推动互联网民营银行发展。

1.2 国内外文献综述

1.2.1 国外研究综述

国外没有民营银行概念,因此下文总结其对互联网银行的相关研究。

(1)关于互联网银行的研究

2006年,国外Telegraph提出,在进行借贷业务时互联网银行的使用十分方便,但是互联网相关法律并不全面,进行借贷业务时,由于其不能自由吸收存款以至于存在资金并不充足的问题,互联网银行在扩大发展其业务时受到了较大的阻力阻碍。Javier于2007年中认为,当前互联网银行充分运用了互联网巨大的影响力与广泛性,以此降低了业务成本,根据自身的优势受众人群不断扩大,其发展已经产生了一定规模效应,从而可以获得更多的利润,积累资本。随着互联网银行的不断发展以及其规模的扩大,获得的利润逐步累积使其与传统商业银行在各方面的差距也在不断缩小。Eduardo于2012年中认为,主要为中小微型企业提供各项银行项目服务的互联网银行,应找准自身定位,增加大众目标群体的参与度,逐步成为普民惠民的未来发展方向与道路。Koushiki(2012)认为互联网银行的优势在于充分运用了互联网平台,如果其能够继续保持下去这种独特的经营模式与优势,那么互联网银行将继续通过受众较大的规模效应赢得更多利润,从而提升自身的盈利能力。Wonglimpiyarat(2012)认为通过研究互联网银行,发现了其具有很强的互联网属性,尤其需注重口碑对其的影响。因此在发展过程中需要注重打造自身品牌效应,并通过运用互联网银行自有的各项条件对声誉及口碑进行定期维护,经过互联网快速广泛的传播,以此来增强银行知名度与自身影响力[1]。

(2)关于互联网银行贷款风险控制的研究

Arnold(2010)在通过对传统商业银行贷款业务进行研究后发现,全世界各地的任何一家银行的系统总会出现不同的错误,没有百分百完美的贷款系统,换作互联网银行来说,其贷款业务都会受到互联网技术更新换代的技术影响,所以互联网银行要做到不断对自身贷款业务进行更新完善,提升系统适应能力[2]。Jacob(2011)认为,目前传统商业银行面临极大的危机,对互联网银行亦有不小影响。就如美国互联网银行的贷款质量因受国家宏观因素的影响正在逐渐下降,控制措施仍不完善,对此亟需主动建立适合互联网银行运营模式的贷款风险度量模型来衡量其信贷风险。

(3)关于互联网银行贷款风险识别的研究

Westgaard于2001年以互联网银行总体负债率为基础,建立了与互联网银行相适应的贷款风险识别预测模型,提高了互联网银行对其自身信贷风险度量的精准度,降低了贷款各流程中风险的发生。在2002年,Malhotra利用实例证明方法综合美国个人在互联网消费贷款的情况进行探究并根据传统预测模型进行推测研究,推论出当前传统预测模型对互联网银行贷款存在的风险仍可以作为主要方式进行度量使用。在2009年,Liao经过多次模拟解析,运用多种方法,构建了以互联网银行贷款数据为基石的信用贷款风险测算模型,其模型新增加了互联网银行特有的优势与缺陷进行完善,以此加强对模型的准确度与时效可靠度的监测控制[3]。

1.2.2 国内研究综述

(1)关于互联网民营银行的研究

在2015年,刘志洋针对互联网模式下商业银行存在的风险即相关定义进行了研究[4]。张爱军于2015年以美国当今现象为例从三种模式角度出发,即互联网银行、传统银行及银行服务商户为主进行对比区别研究,由其中的案例影响分析得出了我国互联网银行今后发展方式与道路的启发[5]。在2015年焦莉莉等人分析了我国互联网银行存在的挑战和机遇,并针对新机遇下互联网银行该如何从其本质及刺激因素各角度进行把握,加速发展。面对挑战应该采取何种态度提升我国互联网银行的未来发展的水平,分析了传统商业银行应随互联网银行发展受到的影响[6]。同一时间段里,王彪对全国各大型金融机构采取采样分析,针对其中存在的一系列问题提出发展意见。在2016年张琦分析比对了我国各传统商业银行的营业模式,在“互联网 ”的大时代背景下,得出经营模式阐述报告[7]。同时期何仕安等人对未来发展中互联网银行隐藏的安全隐患问题及风险整理并调查,针对问题提出了解决建议,尤其对互联网银行其中远程开户问题进行突破解决。颜秋霞于2017年针对互联网银行信用贷款及其中隐含的风险展开分析并提出自己的见解[8]。2018年,杜景南等人组成讨论小组,共同深度探究未来金融时代银行的新型发展方式,以人工智能化为主线思想,展开对未来发展模式的构思与思考[9]。

(2)民营银行存在风险的研究

在以我国民营银行运营过程中存在的风险问题特征为基础的背景下,我国整体对民营银行的态度发生了变换,政府抱有谨慎观望态势。在我国,民营银行与传统商业银行有较大区别,民营银行吸收存款不自由,所以主要采取筹集民间资本的力量。然而就银行整体而言,其在我国经济发展的过程中起着不可或缺的重要作用。民营银行应用市场化经营机制,对我国中小及微型企业采取私有性、针对性定制服务。当然在经营的过程当中,不能完全忽视其中存在的经营风险。2013年曹刚研究后认为,我国政府对民营银行怀有此种谨慎态度及不希望设立的原因为各行普遍存在的道德素质问题以及专业化运营风险问题。进入2014年卢福财和张荣鑫两人进行深入研究,分析认为以纯网络经营的民营银行不仅要面临传统商业银行的风险问题,更面临着其他银行相互竞争的风险、内部控制风险、资金短缺风险等特殊经营风险[10]。刘春志,范尧熔在2015年接着上述二人的研究,提出了互联网银行在发展过程中还需考虑监制管控的风险、内部控制风险、资金短缺的风险等特殊经营风险[11]。除此之外,郭瑾,刘志远,彭涛在2017年认为需要紧密关注在民营银行逐步融入银行业的动态过程之中,与外部竞争处于相同地位的公司相关交易管理方面的风险。在我国的政策影响下,挤兑风险虽有所降低,但却不可因此过分依赖[12]。

(3)关于商业银行贷款风险控制的研究

在2010年,林跃武、许大庆在当时经济形势的大环境下,针对上述提出各方面的研究风险问题,有针对性的提出了各自的建议。并在已总结出研究结果的基础上加以整理形成八个方面的贷款风险对策。伍铁林于2014年对在新常态的经济环境下,对传统商业银行对贷款风险的把握控制程度结果进行了肯定与表扬。但同时对一些新经济下暴露出的新问题也进行了分析研究。进入2018年,戴德宝等人从多角度,理论上逐步从贷款过程理论分析到结构方面的调整在新常态、新经济下面临一系列问题的解决办法[13]。

(4)关于商业银行贷款业务管理的研究

在2004年李志刚提出要对我国商业银行的贷款产品进行创新突破,在不断变化的经济形势下,产能过剩问题、利率变化下操作风险问题等使得商业银行对其营业模式进行改进,贷款业务随形势不断调整[14]。郭瑾等人在2017年中通过研究新形势下我国银行业贷款的质量状况及其风险管理挑战,分析指出了商业银行处于目前经济环境下的突出矛盾及开展风险管理控制工作将面临的挑战,他们认为要从“横向”和“纵向”两个方向开展工作,进行经营风险管理的转型升级[15]。

1.2.3 研究述评

国外互联网银行的发展较早,根据上述研究文献综述进行国内国外比对,国内对互联网银行的研究各方面处于初级展开阶段,例如对其经营业务模式和未来发展模式的研究。经过对文献的查找,发现我国对于互联网银行的研究还不成熟,学者的研究文献较少,关于已发表的研究文献大多数是出于表层探析阶段,不能取得一些经验性意见的借鉴,其他研究文献资料则是大多数偏向于传统国有商业银行,对其的研究已较为成熟。本文根据查看国外文献中发展已成熟的互联网银行的成功经验进行借鉴学习,并据此分析我国目前所处阶段有哪些发展问题及解决措施。

1.3 研究内容

第一部分,“互联网 ”下我国民营银行信贷风险管理现状。本章对我国民营银行进行了简要介绍,阐述了“互联网 ”背景下民营银行的信贷风险,并提出了存在问题。

第二部分,微众银行贷款风险管理研究。本章从微众银行贷款风险管理组织结构、管理流程、管理方式等方面进行了分析,并提出了其存在的问题。

第三部分,完善民营银行贷款风险管理的对策建议。根据前文研究,本章从民营银行方面和监管当局方面分别对民营银行贷款风险管理提出了对策建议。

1.4 研究方法

本论文通过查找文献进行阅读,并对文献中的优秀案例进行分析研究,展开了对互联网银行未来发展经营的分析研究。

(1)文献查阅分析法。查找并翻阅国内外互联网银行的发展逐步阶段、理论体系以及对民营银行关于风险管控上的成功方法,进行梳理整理,为下文的论述与案例分析做好铺垫。

(2)案例分析法。摘取文献优秀案例作为文章的研究内容,本文以微众银行为例进行展开叙述,分析其在发展中与其他银行共同存在的信用管理问题及风险管理问题,并针对共同存在的问题提出未来发展建议。

第2章 “互联网 ”下我国民营银行信贷风险管理现状

2.1 “互联网 ”下我国民营银行发展概况

2.1.1 民营银行发展总体概况

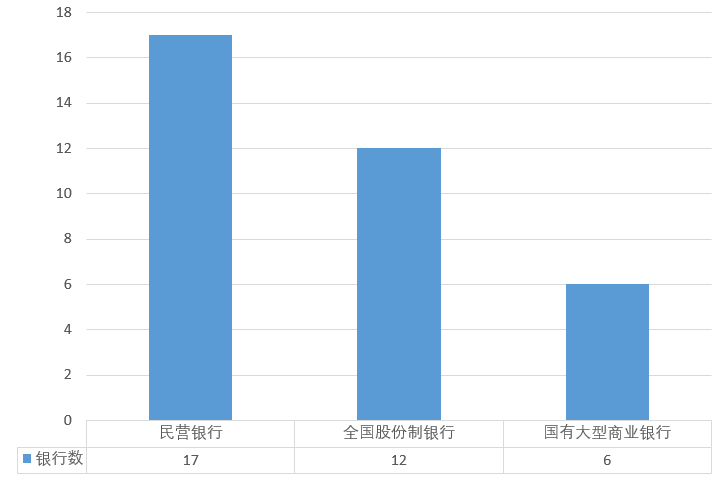

2013年6月,国务院常务会议首次提出“探索设立民营银行”,当时,50多家上市公司先后发布公告称将会对民营银行进行布局。2014年,5家民营银行获批成立,再度掀起民营银行的热潮。2016年民营银行迎来爆发之年,全年共12家民营银行获批。图2-1为2018年除地方性银行和农商行的国内商业银行数量