现金流量与公司价值关系的实证研究毕业论文

2020-02-22 20:38:56

摘 要

关键词:现金流量,公司价值,实证研究,内蒙华电

An Empirical Study On The Relationship Between Cash Flow And Company Value

Abstract: "Cash" is the key to the internal management and external operation of an enterprise. A key factor to determine the value of the company is the cash flow, and the management of the cash flow of the enterprise can guarantee the normal cash flow of the enterprise, create more cash value, and then act on the company's production and management. To enhance the value of the company, enhance the competitiveness of the company, make the company in an invincible position in the increasingly fierce market competition, so for the company, its "cash flow" can be said to be the blood of its survival and development. In this paper, we focus on the analysis of cash flow and the related theory of company value, and explain the importance of cash flow management, and take Inner Mongolia Huadian as an example to analyze the relationship between the cash flow and the company value of Inner Mongolia Huadian.In the process of empirical analysis, we firstly use the multivariable linear regression model to analyze the 6 factors selected that influence the company value : the net flow structure of cash, the ratio of cash flow, cash flow per share, operating cash flow per share, stock price/ cash flow per share, the ratio of cash to sales,so as to reveal the internal relationships between the value of the company and the 6 financial indicators; in the process of multiple regression, this paper finds that there is a certain correlation between the selected 6 indexes, so the principal component analysis is used to further analyze the principal components from the 6 indexes.According to the results,we put forward the methods to improve the cash flow management in Inner Mongolia Huadian,so as to enhance the cash flow management of Inner Mongolia Huadian and promote the value of its company.

Keywords: Cash Flow, Company Value, Empirical Study, Inner Mongolia Huadian

目录

1.绪论 1

1.1研究背景 1

1.2研究意义 1

1.2.1理论意义 2

1.2.2现实意义 2

1.3研究框架 2

2. 现金流量理论及公司价值理论分析 3

2.1现金流量理论 3

2.1.1现金流量含义 3

2.1.2现金流量管理的重要性 3

2.1.3现金流量分析方法 3

2.2公司价值理论 4

2.2.1公司价值理论含义 4

2.2.2公司价值管理的重要性 4

2.2.3评估方法 4

2.3现金流量与企业价值的关系 5

3.模型概述 5

3.1多元线性回归模型 5

3.2主成分分析法 6

3.2.1主成分分析法概述 6

3.2.2主成分分析法优势 7

3.3模型引入原因 7

4.实证分析 7

4.1变量选择 7

4.2多元线性回归 8

4.3主成分分析 9

4.4模型结论 12

5.加强内蒙华电现金流量管理的措施 12

5.1.提升公司高层对现金流量的管理意识 13

5.2提高现金流量管理人员专业素质,加强现金流量管理 13

5.3建立起完善的公司现金管理制度 13

5.4加强对公司现金流量表的管理工作 13

5.5增进公司对现金流量的分析预测工作 14

结语 14

参考文献 14

1.绪论

1.1研究背景

1997年东南亚金融危机及2008年美国金融危机,其产生的原因则主要在于公司内部现金流量不足及现金流量周转不灵,从而导致公司偿债能力有限,进而引发公司破产,再加上银行坏账呆账过多,以至于引发金融危机,对世界经济的发展造成了严重的影响。由此可知,现金流量,对于公司经营是十分重要的,如果公司现金流量周转不灵,轻则造成公司财务困难,影响公司运营;重则使公司直接进入破产清算程序。

综上所述,现金流量作为实现公司价值的一个重要方面,是反应企业盈利能力及市场价值的一大要素,是决定企业经营活动开展程度的关键因素,是决定企业生存能力及竞争力的重要基础,因此为了实现公司价值的最大化,就需要加强企业现金流量的管理。但是目前很多上市公司在其经营过程中,虽然以实现公司价值最大化为主要目标,但在其公司经营过程中并不注重公司内部现金流量管理,也就是公司并不对其现金流来源去向(包括公司投资活动现金流量,筹资活动现金流动及经营活动现金流量)进行有效管理,因此也就在一定程度上无法实现企业价值最大化,无法实现股东收益最大化,无法实现每股收益最大化,进而也无法实现公司财富及公司价值最大化。

不过关于公司价值理论及现金流量理论,目前在我国学术界研究的并不多,以至于公司价值理论及现金流量理论并未完全运用到公司生产经营活动中,然而在国外,公司价值理论及现金流量理论已经得到了广泛的实践应用,因此在公司经营活动中,能够更好的进行现金流量管理及规避现金流量所带来的风险,进而实现公司价值的最大化。而我国由于相关理论并未成熟,也就无法运用到公司经营活动中,因此这在一定程度上对我国公司竞争力也造成了影响。因此在本文中,首先研究现金流量及公司价值的相关理论,阐述两者之间的关系;然后以内蒙华电这家上市公司为例,以实证分析方法研究内蒙华电现金价值与公司价值之间的关系,并分析目前内蒙华电现金流量管理所存在的问题,然后提出相关的解决措施,从而使内蒙华电公司价值达到最大化,进一步提升企业竞争力。

1.2研究意义

本文的研究意义主要包括理论意义及现实意义之上。

1.2.1理论意义

在理论意义方面,虽然我国一些学者对现金流量及公司价值进行了一些研究,但总体而言我国目前的研究大多数是从国外相关研究基础之上衍生而来,很少有运用实证研究方法对现金流量及公司价值之间的关系进行量化研究,因而我国关于“现金流量与企业价值之间的关系”的研究,总体而言并不够深入。而本文研究现金流量及公司价值的相关理论,并分析现金流量分析方法及公司价值评估方法,阐述现金流量与企业价值之间的关系,并采用具体案例“内蒙华电”进行实证研究,运用量化分析方法研究内蒙华电现金流量与企业价值之间的关系,从而丰富学术界对现金流量与公司价值的研究。

1.2.2现实意义

本文通过内蒙华电近几年的财务数据进行分析,运用实证分析方法分析内蒙华电现金流量及公司价值之间的关系,从而得出内蒙华电现金流量对其公司价值产生比较大的影响。因此这就需要内蒙华电在日后的经营过程中,需要加强公司现金流量的管理,合理提升经营活动及投资活动的现金流入量,促进公司价值实现最大化,进一步提升内蒙华电的行业竞争力。

1.3研究框架

本文首先对现金流量的管理进行了背景分析,说明了现金流量管理的重要性以及现金流量管理对于公司价值的影响。接着本文分别从现金流量与公司价值两个方面展开研究,论述了现金流量的含义,管理的重要性,以及现金流量的三种分析方法。在进一步的研究中,本文采用了分析方法中的比率分析法对研究公司现金流量状况进行探讨。在公司价值层面,本文论述了公司价值的含义,重要性,以及三种评估公司价值的方法,从中本文选用了托宾Q值法作为衡量公司价值的依据。在进一步的实证分析中,本文首先对代表公司价值的变量:托宾Q值与选取的6个财务指标进行了多元线性回归,从而探讨了公司价值与选取的财务指标的内在关系;针对财务指标之间呈现出的一定程度的相关性,本文采用主成分分析法进行进一步的分析,从而构建了可与同行业其他公司进行对比的评价指标。根据理论分析以及实证分析,本文接着从现金流量管理的角度提出了提高公司价值的有效建议,从而为研究公司的发展提供了理论基础。

现金流量理论及公司价值理论分析

2.1现金流量理论

2.1.1现金流量含义

现金流量也就是代表公司现金流转情况,其是公司经过一定的经济活动产生的现金流入及现金流出数量。一般来说,“现金流量”的直观表现就是公司所拥有的现金及现金等价物(即公司所拥有的流动性强、转换率高、期限短及投资风险低的现金);其是通过公司经营活动、投资活动、筹资活动及其他业务活动而产生,如公司购买或出售商品,公司所收回的应收账款,公司购置的固定资产,公司发行的股票债权,公司所偿还的债务等。

2.1.2现金流量管理的重要性

较之于公司利润指标,公司现金流量指标较能反应公司经营状况,这是由于现金流量在计算时采用收付实现制,只计算利润,与权责发生制(在会计活动中,利润可以通过多种方式调节,如扩大赊销范围及虚假销售等,因此较容易产生财务报表重大错报风险)有着明显的区别,因此采用收付实现制这种方法排除了非正常性收益,能够较为直观的衡量公司的经营状况、偿债能力、变现能力。因此,从公司现金流量来看,现金流量与公司生存发展息息相关,较为完善的公司现金流量管理对于提升公司竞争力及加快企业实现战略目标有着直接的作用。

2.1.3现金流量分析方法

2.1.3.1结构分析

现金流量结构分析,也就是分析公司整体现金流量中的现金流入、流出及流入流出情况,及各方面(即整体、投资、筹资、经营活动及其他业务活动)现金流入、流出及流入流出情况,及其所占比重情况,从而方便会计人员分析企业现金流入及流出方向,然后在此基础上制定出相应的提升企业现金流的措施。

2.1.3.2组合分析

经营活动、投资活动、筹资活动现金流量表,反应了企业不同性质的资金流入流出情况。对企业这三项活动现金流量进行分析,可以得出上市公司的整体发展情况。具体而言,根据经营活动,投资活动,筹资活动产生的现金流量净额的正负,可以将公司所处的时期分为不同的阶段,比如:成熟型,稳健发展型,资金缺乏型,投资推动型,产业结构调整型,初创型,衰退型等。在不同的发展阶段,三项活动净额的正负将会呈现出此阶段独有的特点,比如:成熟型公司的经营,投资,筹资三项活动净额全为正值。

2.1.3.3比率分析

根据比率分析中评价标准的不同维度,可以将财务比率分为流动性,支付能力,获利能力,财务质量四个方面。其中衡量现金流量流动性的主要指标包括现金比率、经营活动净现金比率、到期债务本息偿付比率;衡量支付能力的主要指标包括现金充分性比率、支付现金股利比率;衡量获利能力的指标包括每股经营现金流量、现金获利指数;衡量财务质量的指标包括现金与流动资产比率、销售收入现金回收比率、净利润现金保证比率。本文将在接下里的分析中采用比率分析的方法,选取出特定的指标,对研究公司的现金流量情况进行分析。

2.2公司价值理论

2.2.1公司价值理论含义

公司价值,也成为企业价值,在20世纪60年代,公司价值理论产生于美国,目前经过多年的发展,公司价值理论已经在西方国家进入了实践状态,并为其企业发展及国家经济发展做出了巨大的贡献。目前随着经济的发展,市场经济制度的逐渐完善,公司价值理论也进入了我国,为我国公司经营管理、公司改制、资本市场融资等多方面提供了参考性意见。公司价值一般是公司有形资产价值及无形资产价值的市场评估,也可以是公司现有价值及未来潜在价值之和,因此公司价值内涵是丰富的,也可以分为企业社会价值、市场价值、账面价值、内在价值及清算价值等。

2.2.2公司价值管理的重要性

进行有效的公司价值管理,有助于公司制定更为科学合理的投资决策,从而使公司将资金运用到更有助于公司发展项目之上;制定好合理的融资决策,从而改善现有的筹资方法,以筹措到公司所需要资金;有助于制定更为完善的经营资本决策及股利政策,从而保证资金合理分配,保障企业经营利润的持久化,使企业达到预期现金流量,有助于实现公司价值的最大化。

2.2.3评估方法

企业价值的评估方法目前有折现现金流法,可比公司定价法,托宾Q法。

2.2.3.1折现现金流法

折现现金流法由费雪在1930年首次提出,对资本在未来各期产生的现金流以一定的贴现率进行贴现,所得的现值用来衡量资产价值。但是在具体运用过程中,折现现金流法面临着重要变量折现率难以确定的问题,同时企业在经营过程中其现金流量也不会是一层不变的,其现金流量较难预测。

2.2.3.2可比公司定价法

可比公司定价法,也就是针对目标公司经营状况,产值同行业公司整体发展状况,运用一些反映估值水平的量化指标,如市盈率,市净率等,对目标公司进行估值的方法。不过可比公司定价法在实际运用中却存在一些问题,如整体行业发展水平难以体现目标公司独特性,难以找到新兴行业目标公司的可比对象等。

2.2.3.3托宾Q法

托宾Q法由James Tobin在1969年提出,计算方法为企业市场价值与重置成本之比。托宾Q值的高低反映了企业未来成长性的大小,成长性越好的企业其价值也越高。在实际中,托宾Q值可以用于衡量资产是否被高估或低估。

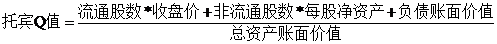

由于在实际计算过程中,重置成本难以确定,托宾Q值又可以通过如下公式来计算:

其中公司市值可以通过流通股市值与非流通股市值之和计算得出,即:

2.3现金流量与企业价值的关系

从前文的分析中可知,现金流量反映了公司经营状况,公司经营状况又反映了公司价值,因此公司价值的一个较为直观的体现还是现金流量。公司现金流量的状况直接影响着上市公司价值,而影响公司现金流量的指标主要包括经营活动现金净流量结构、现金流量比率、每股现金流量、每股经营活动现金流量、价现比、销售现金比率。

3.模型概述

3.1多元线性回归模型

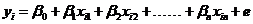

多元线性回归模型是单变量回归模型的拓展形式,由于在现实生活中,被解释变量同时受多个因素影响,因此需要两个或两个以上自变量来解释因变量的变化。如果每个自变量与因变量都是线性关系,此模型即称为多元线性回归模型。一般形式如下:

设因变量为y,影响因素有n个,分别为x1,x2……xn。

其中 。

。

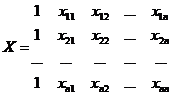

则以上方程的矩阵形式可以记作:

其中

对于系数的估计采用OLS方法,

最小化误差平方和W:

可得:

3.2主成分分析法

3.2.1主成分分析法概述

主成分分析法采用降维的思想,将研究所用的多个评价指标转化为互不相关的少数几个评价指标,这些指标叫做主成分,记作F1,F2,F3……这些主成分并不是单一的指标,是原始指标通过主成分贡献率以及载荷进行转化而得,通常是原始变量的线性组合。每个主成分都尽可能充分地反映了原始变量的信息,而且选取出的主成分之间不包含重叠信息。

记X1,X2……Xp为原始变量,经转化后的成分记为Y1,Y2……Yp,则有: